Об изменениях законодательства в 2023 году

Станет меньше плановых проверок малого и среднего бизнеса

Плановые проверки в 2023 году будут вестись только в отношении объектов чрезвычайно высокого и высокого риска, опасным производственным объектам II класса опасности и гидротехническим сооружениям II класса. Такие объекты обычно относятся к крупному бизнесу.

Узнать, включено ли предприятие в план проверок, можно по ИНН в сервисе «Поиск проверок».

Узнать категорию риска или класс опасности можно по ИНН в Едином реестре видов контроля.

Внеплановые проверки бизнеса будут проходить в обычном порядке.

Регламентируется: Постановление Правительства РФ от 01.10.2022 № 1743.

Меньше путаницы в сроках платежей и налоговой отчетности

С 1 января 2023 года устанавливаются:

Единый срок сдачи налоговых деклараций и другой отчетности в налоговую инспекцию – до 25-го числа месяца; единый срок уплаты налогов и страховых взносов – до 28-го числа месяца.

Сервис Календарь предпринимателя напомнит о датах уплаты налогов и сдачи отчетности.

Пока настройка возможна по трем фильтрам:

- организационно-правовая форма

- система налогообложения

- наличие работников

В 2023 году появятся настройки по остальным: акцизы, импорт, сборы, водный налог и другие.

Единый налоговый платеж (ЕНП)

С нового года упрощается порядок перечисления в бюджет налогов, взносов и сборов. Они будут списываться со специального счета автоматически.

Отдельно уплачиваются только взносы на травматизм, НДФЛ за иностранцев, утилизационный сбор и госпошлина, по которой суд не выдал исполнительный документ.

Что изменится:

- меньше платежек;

- ниже риск ошибочных платежей (по сумме/реквизитам);

- ниже риск штрафа и отказа в поддержке из-за недоимки;

- спецсчет может пополнить любое лицо (например, учредитель ООО / партнер).

Сформировать платежку для ЕНП очень просто - нужно указать только сумму в личном кабинете налогоплательщика или в бухгалтерской системе.

Регламентируется: статьи 11, 45 и 58 НК в редакции закона от 14.07.2022 № 263-ФЗ.

Как платить ЕНП

1. перечислить деньги для уплаты всех платежей одной платежкой на единый налоговый счет в Федеральном казначействе (открыт для каждого налогоплательщика);

2. направить уведомления в инспекцию:

- по НДФЛ за работников – до 5-го числа следующего месяца после выплаты зарплаты

- о рассчитанных суммах других налогов, сборов, авансовых платежей и взносов – до 25-го числа месяца уплаты.

Не нужны уведомления, когда до уплаты сдается декларация/расчет (например, по налогу на прибыль), а также по имущественным налогам ИП.

Уведомления нужны по всем платежам по УСН, НДФЛ, ЕСХН, имущественным налогам организаций и большинству платежей по страховым взносам за работников. При необходимости можно пользоваться таблицей со сроками направления уведомлений.

В 2023 году можно платить по-старому, т.е. платежными поручениями без уведомлений до тех пор, пока не направите первое уведомление.

Регламентируется: пункты 12 – 14 статьи 4 закона от 14.07.2022 № 263-ФЗ.

Тарифы страховых взносов за работников МСП

С 1 января вводится единый тариф на пенсионное и медицинское страхование, страхование на случай временной нетрудоспособности и в связи с материнством. При этом льготный тариф для МСП сохранен.

Взносы за работников малых и средних предприятий надо рассчитывать так:

30% с выплат в пределах МРОТ (новый размер 16 242 рубля)

+15% с выплат, свыше МРОТ

Если в течение 2023 года сумма взносов превысит сумму 1,917 млн рублей, тариф в пределах МРОТ снизится до 15,1%.

Взносы на травматизм рассчитываются по-старому.

Регламентируется: Закон от 14.07.2022 № 239-ФЗ, постановление Правительства от 25.11.2022 № 2143.

Единая отчетность по работникам

Пенсионный фонд и Фонд социального страхования объединены в Социальный фонд России. Теперь в его адрес нужно направлять единый ежемесячный отчет по работникам «Персонифицированные сведения о физических лицах». При этом отменяются пять старых форм отчетности: СЗВ-М, СЗВ-ТД, ДСВ-3, СЗВ-СТАЖ и 4-ФСС.

Последний раз сдать формы 4 - ФСС и СЗВ-М надо до 16.01.2023, СЗВ-СТАЖ – до 01.03.2023.

Регламентируется: Закон от 14.07.2022 № 239-ФЗ, приказ ФНС России от 29.09.2022 № ЕД-7-11/878.

Страховые взносы с выплат по гражданским договорам

Теперь с выплат исполнителям по гражданским договорам (ГПХ) (оказания услуг, выполнения работ и договорам с авторами результатов интеллектуальной деятельности – кроме самозанятых) заказчику нужно уплачивать взносы на страхование на случай временной нетрудоспособности и в связи с материнством как за работников по трудовому договору (раньше только на пенсионное и медицинское страхование).

Регламентируется: Закон от 14.07.2022 № 239-ФЗ.

Подрос предельный объем доходов для применения УСН

В 2023 году он составит 251,4 млн рублей. В 2022 году УСН можно было применять, если доходы не превышают 219,2 млн рублей.

Регламентируется: Приказ Минэкономразвития России от 19.10.2022 № 573.

Имущественная поддержка МСП

С 1 марта 2023 года вступит в силу закон, устанавливающий возможность выкупа движимого государственного и муниципального имущества, арендуемого субъектами МСП: грузовиков, строительной и сельхоз – техники и др. (сейчас выкуп предусмотрен только для недвижимости).

Увеличение МРОТ

С 1 января МРОТ увеличится до 16 242 руб. в месяц. Этот показатель применяется работодателями при установлении зарплат, отпускных, командировочных и больничных, а также при расчете страховых взносов.

Регламентируется: Федеральный закон от 19.12.2022 № 522-ФЗ.

Обязательное досудебное обжалование решений, действий и бездействия в отношении контрольных (надзорных) органов

С 1 января 2023 года действует обязательное досудебное обжалование решений, действий и бездействия в отношении контрольно- надзорных органов и их должностных лиц.

Раньше он применялся в пилотном режиме только в отношении отдельных видов контроля, включенных в Перечень, утвержденный постановлением Правительства РФ от 28.04.2021 № 663.

Регламентируется: часть 3 статьи 98 Федерального закона от 31.07.2020 № 248-ФЗ.

Сокращается отчетность по налогу на имущество организаций

С 2023 года российские организации не должны подавать декларации по налогу на имущество в части недвижимости, налоговая база по которым определяется как их кадастровая стоимость.

Налоговая служба сама рассчитает сумму налога и направит ее налогоплательщику в личный кабинет, по ТКС или почтой.

Регламентируется: подпункт «б» пункта 83 статьи 2, части 5 и 17 статьи 10 Федерального закона от 02.07.2021 № 305-ФЗ.

Более подробная информация: https://xn--l1agf.xn--p1ai/services/news/detail/kakie-izmeneniya-zakonodatelstva-zhdut-predprinimateley-v-2023-godu/.

|

03 Февраля 2026 14:49

|

|

20 Января 2026 14:49

|

|

18 Декабря 2025 15:56

|

|

05 Декабря 2025 15:47

|

|

01 Декабря 2025 14:41

|

|

26 Ноября 2025 16:09

|

|

07 Ноября 2025 18:00

|

|

15 Октября 2025 10:50

|

|

16 Октября 2025 09:20

|

|

14 Октября 2025 18:57

|

|

20 Сентября 2025 19:07

|

|

10 Июля 2025 17:02

|

|

02 Июля 2025 08:24

|

|

18 Июня 2025 09:10

|

|

28 Мая 2025 09:59

|

|

26 Мая 2025 11:12

|

|

21 Мая 2025 10:04

|

|

24 Апреля 2025 16:08

|

|

22 Апреля 2025 13:51

|

|

07 Апреля 2025 19:47

|

|

02 Апреля 2025 12:00

|

|

31 Марта 2025 14:19

|

|

31 Марта 2025 10:51

|

|

20 Февраля 2025 15:36

|

|

10 Февраля 2025 13:43

|

|

17 Января 2025 19:01

|

|

24 Декабря 2024 17:47

|

|

23 Декабря 2024 18:00

|

|

20 Декабря 2024 10:54

|

|

10 Декабря 2024 15:36

|

|

06 Декабря 2024 11:26

|

|

02 Ноября 2024 16:59

|

|

24 Октября 2024 16:49

|

|

02 Октября 2024 16:57

|

|

23 Сентября 2024 16:54

|

|

13 Сентября 2024 14:45

|

|

28 Августа 2024 08:53

|

|

22 Мая 2024 14:54

|

|

16 Апреля 2024 09:25

|

|

16 Марта 2024 12:16

|

|

23 Октября 2023 14:48

|

|

26 Сентября 2023 17:56

|

|

25 Сентября 2023 09:08

|

|

25 Сентября 2023 09:05

|

|

22 Сентября 2023 16:13

|

|

22 Сентября 2023 11:05

|

|

19 Сентября 2023 16:11

|

|

11 Июля 2023 08:58

|

|

26 Апреля 2023 11:31

|

|

08 Декабря 2022 09:57

|

|

30 Сентября 2022 13:36

|

|

27 Сентября 2022 10:12

|

|

16 Сентября 2022 14:30

|

|

01 Июля 2022 15:06

|

|

01 Июля 2022 15:00

|

|

29 Июня 2022 11:49

|

|

15 Июня 2022 08:40

|

|

10 Июня 2022 16:37

|

|

17 Мая 2022 08:22

|

|

21 Апреля 2022 08:01

|

|

19 Апреля 2022 08:30

|

|

15 Апреля 2022 08:51

|

|

05 Апреля 2022 14:04

|

|

01 Апреля 2022 11:44

|

|

30 Марта 2022 08:43

|

|

29 Марта 2022 08:30

|

|

25 Марта 2022 15:26

|

|

21 Марта 2022 13:05

|

|

17 Марта 2022 09:37

|

|

02 Марта 2022 16:59

|

|

04 Февраля 2022 09:12

|

|

31 Декабря 2021 11:23

|

|

27 Декабря 2021 12:43

|

|

17 Декабря 2021 15:41

|

|

16 Декабря 2021 16:16

|

|

14 Декабря 2021 18:45

|

|

10 Декабря 2021 11:13

|

|

27 Ноября 2021 17:33

|

|

24 Ноября 2021 08:00

|

|

17 Ноября 2021 14:58

|

|

08 Ноября 2021 12:35

|

|

29 Октября 2021 08:04

|

|

28 Октября 2021 08:05

|

|

14 Октября 2021 16:20

|

|

21 Сентября 2021 14:38

|

|

14 Сентября 2021 11:34

|

|

10 Сентября 2021 08:27

|

|

25 Августа 2021 17:10

|

|

20 Августа 2021 11:36

|

|

09 Августа 2021 08:22

|

|

30 Июля 2021 11:21

|

|

29 Июля 2021 16:21

|

|

29 Июля 2021 09:07

|

|

27 Июля 2021 10:08

|

|

19 Июля 2021 15:46

|

|

15 Июля 2021 12:05

|

|

15 Июля 2021 10:47

|

|

12 Июля 2021 17:06

|

|

09 Июля 2021 09:26

|

|

08 Июля 2021 13:45

|

|

17 Июня 2021 14:39

|

|

01 Июля 2021 11:33

|

|

24 Июня 2021 16:41

|

|

18 Июня 2021 11:46

|

|

16 Июня 2021 08:39

|

|

15 Июня 2021 08:13

|

|

08 Июня 2021 17:31

|

|

02 Июня 2021 17:00

|

|

01 Июня 2021 15:45

|

|

26 Мая 2021 11:39

|

|

26 Мая 2021 08:54

|

|

21 Мая 2021 15:20

|

|

19 Мая 2021 17:30

|

|

18 Мая 2021 12:42

|

|

17 Мая 2021 17:39

|

|

14 Мая 2021 10:07

|

|

05 Мая 2021 14:59

|

|

04 Мая 2021 09:19

|

|

30 Апреля 2021 13:14

|

|

22 Апреля 2021 12:43

|

|

13 Апреля 2021 10:25

|

|

13 Апреля 2021 10:04

|

|

13 Апреля 2021 09:59

|

|

09 Апреля 2021 16:47

|

|

08 Апреля 2021 17:05

|

|

05 Апреля 2021 16:11

|

|

31 Марта 2021 16:27

|

|

25 Марта 2021 10:45

|

|

30 Марта 2021 13:42

|

|

26 Марта 2021 15:33

|

|

25 Марта 2021 10:19

|

|

11 Марта 2021 14:52

|

|

11 Марта 2021 09:45

|

|

09 Марта 2021 08:00

|

|

25 Февраля 2021 18:18

|

|

19 Февраля 2021 09:51

|

|

10 Февраля 2021 13:25

|

|

В пятницу, 5 февраля, заместитель главы администрации Переславля-Залесского Павел Семёнов провёл рабочую встречу с руководителями сельскохозяйственных предприятий городского округа. 08 Февраля 2021 11:48

|

|

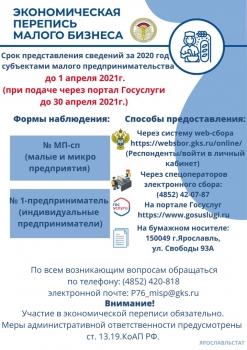

Ярославльстат приступил к приему отчетов в электронном виде по формам сплошного федерального статистического наблюдения за деятельностью субъектов малого и среднего предпринимательства (далее – Cплошное наблюдение). Участие в Сплошном наблюдении обязательно для всех малых и микропредприятий, а также индивидуальных предпринимателей. 05 Февраля 2021 12:26

|

|

28 Января 2021 09:20

|

|

14 Января 2021 08:39

|

|

В оперативном штабе Ярославской области сообщили, что классифицированным гостиницам, хостелам и отелям разрешено в ночь с 31 декабря на 1 января проводить для проживающих новогодние мероприятия до двух часов ночи. Соответствующие изменения внесены в постановление правительства Ярославской области. 30 Декабря 2020 14:31

|

|

30 Декабря 2020 09:23

|

|

В преддверии Нового года у жителей нашего города начались предпраздничные хлопоты. Однако заботы у людей в белых халатах остаются прежние. Сотрудники Переславской ЦРБ находятся на передовой борьбы с новой коронавирусной инфекцией. Напомнили медицинскому персоналу о приближающихся праздниках и попытались скрасить суровые трудовые будни накануне Нового года наши предприниматели. 29 Декабря 2020 16:51

|

|

Сегодня, 24 декабря, на заседании регионального правительства были озвучены итоги Рейтинга муниципальных образований Ярославской области за 2020 год. По сравнению с прошлым годом наш городской округ поднялся в рейтинге на шесть позиций и занял 11 место (2019 год – 17 место). 24 Декабря 2020 16:46

|

|

В некоторых регионах нашей страны отмечено ухудшение эпизоотической ситуации по высокопатогенному гриппу птиц. Заболевание было зарегистрировано в Костромской, Саратовской, Самарской, Челябинской, Омской, Курганской, Тюменской, Томской, Ростовской, Астраханской областях, Ставропольском крае, Карачаево-Черкесской Республике и Ханты-Мансийском автономном округе. 24 Декабря 2020 08:48

|

|

Ровно 100 дней остается до начала Всероссийской переписи населения. Она начнется 1 апреля 2021 года. Много написано о том, как она будет проходить, а теперь каждый желающий может ощутить себя ее участником, а заодно проверить внимательность. 22 Декабря 2020 16:40

|

|

17 декабря 1926 года стартовала первая в СССР перепись населения, которая дала ценную информацию для промышленного развития страны. О чем спрашивали тогда и какие вопросы жителям России зададут почти столетие спустя? Что нового позволит выявить ВПН-2020? 21 Декабря 2020 09:52

|

|

Сегодня, 18 декабря, состоялось очередное заседание комиссии по проведению Всероссийской переписи населения – 2020 (ВПН-2020) на территории городского округа город Переславль-Залесский Ярославской области. 18 Декабря 2020 15:21

|

|

В первом полугодии 2021 года Росстат проведет экономическую перепись малого бизнеса. 17 Декабря 2020 09:00

|

|

Управление Россельхознадзора по Ярославской области сообщает о том что, на мясоперерабатывающем предприятии ООО «Коралл» Тверской области продолжается выявление положительных результатов по африканской чуме свиней (АЧС). 16 Декабря 2020 15:15

|

|

В Ярославльстат поступило 3073 планшета для проведения Всероссийской переписи населения, которая пройдет в апреле 2021 г. 14 Декабря 2020 16:35

|

|

11 Декабря 2020 13:29

|

|

11 Декабря 2020 10:21

|

|

В октябре 2019 года общественности был представлен новый визуальный стиль главного статистического события десятилетия — Всероссийской переписи населения 2020 года. 04 Декабря 2020 11:21

|

|

С 12 по 20 декабря в нашем городском округе специалисты Ярославльстата проведут выборочное обследование рабочей силы. 03 Декабря 2020 17:30

|

|

Меньше месяца остаётся до Нового года и в нашем городском округе начинаются первые приготовления к новогодним праздникам. Включаются уличные гирлянды, украшаются витрины магазинов, территории предприятий, учреждений и общественные пространства. 02 Декабря 2020 13:54

|

|

02 Декабря 2020 08:26

|

|

Что россиянам известно из телевизора о переписи? Теперь будет многое! Уже сегодня – 30 ноября 2020 года стартует рекламная кампания ВПН-2020. Смотрите на федеральных телеканалах первый видеоролик о переписи! 01 Декабря 2020 09:27

|

|

Предстоящая перепись — это большой объем информации с геопривязкой, которая будет доступна всем россиянам на публичной BI-платформе. У пользователей платформы появится возможность получать и анализировать данные не только в федеральном и региональном разрезе, но и на уровне любого, даже самого маленького населенного пункта. 27 Ноября 2020 13:58

|

|

Уважаемые представители бизнес-сообщества! С 23 ноября по 23 декабря 2020 года при поддержке департамента инвестиций и промышленности Ярославской области пройдет форум «Наставничество». Проект будет полезен начинающим, опытным предпринимателям и самозанятым гражданам. 27 Ноября 2020 13:55

|

|

Вариант дистанционной онлайн-переписи, как считают в Росстате, может стать особенно популярным в условиях продолжения пандемии коронавируса. 25 Ноября 2020 16:37

|

|

Росстат проверил готовность новых технологий Всероссийской переписи населения в труднодоступных районах Свердловской области. 24 Ноября 2020 08:38

|

|

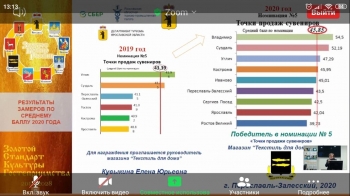

В субботу, 21 ноября, на конференции, посвященной 53-летию туристического маршрута «Золотое кольцо России», эксперты, представители законодательной и исполнительной власти, торгово-промышленной палаты Ярославской области обсудили приоритеты развития туризма до 2035 года, подвели итоги проекта «Золотой стандарт культуры гостеприимства», провели инвестиционную питч-сессию. 23 Ноября 2020 11:42

|

|

Приглашаем руководителей сельхозпредприятий и крестьянских (фермерских) хозяйств, внедряющих новые технологии, принять участие в конкурсе «Агротехнологии будущего». 18 Ноября 2020 11:20

|

|

18 Ноября 2020 11:12

|

|

На 978 девушек в нашей стране приходится 1000 ребят, сообщает сайт Всероссийской переписи населения. Как менялось соотношение юношей и девушек и их подход к семейным ценностям, какой пол наиболее свободолюбив, а какой — за официальный брак и что покажет предстоящая Всероссийская перепись населения? Об этом рассказываем 10 ноября — во Всемирный день молодежи, неофициальный международный праздник всех молодых. 10 Ноября 2020 13:47

|

|

Сегодня, 6 ноября, в городской администрации прошли публичные слушания по проекту решения Переславль-Залесской городской думы «Об утверждении Стратегии социально-экономического развития городского округа город Переславль-Залесский Ярославской области до 2030 года», на участие в которых зарегистрировались 19 человек. 06 Ноября 2020 16:59

|

|

В четверг, 5 ноября, состоялось заседание координационного совета по малому и среднему предпринимательству городского округа. 06 Ноября 2020 10:43

|

|

В администрации подвели итоги соревнования среди сельскохозяйственных товаропроизводителей городского округа город Переславль-Залесский за 9 месяцев 2020 года. 05 Ноября 2020 11:16

|

|

1197 жителей отдаленного села Кара-Холь Бай-Тайгинского района Республики Тывы стали первыми участниками новой Всероссийской переписи населения, сообщается на сайте медиафиса переписи. С октября она началась в труднодоступных районах страны, добраться куда можно только в определенное время года. Куда уже добрались переписчики и что удалось выяснить? 27 Октября 2020 09:26

|

|

В этом году компания ООО «ПолиЭР» приняла участие в федеральном конкурсе «Экспортёр года», который проводит Всероссийский экспортный центр. «ПолиЭР» вошёл в топ-5 предприятий Центрального федерального округа, выдержав жесткую конкуренцию десятков компаний. Следует отметить, что переславское предприятие участвовало в конкурсе впервые, что не помешало ему занять достойную позицию. 26 Октября 2020 14:39

|

|

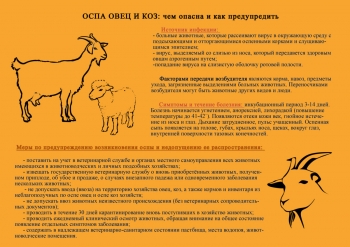

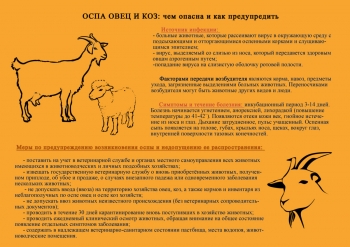

По данным Федеральной службы по ветеринарному и фитосанитарному надзору в 2020 году участились случаи выявления оспы овец и коз на административных территориях Северо-Западного и Центрального федеральных округов. Очаги оспы овец и коз зарегистрированы на территории Псковской, Ивановской, Смоленской, Калужской и Московской областей. 23 Октября 2020 16:56

|

|

Эксперты обсудили перспективы расселения больших городов, влияние процесса деурбанизации на рынки жилья и труда на совместной конференции Всероссийского центра изучения общественного мнения (ВЦИОМ) и Информационного агентства России ТАСС «Город без людей? Перспективы деурбанизации в России». 23 Октября 2020 15:23

|

|

27 октября в 10:00 Центр "Мой бизнес" проводит бесплатный онлайн-вебинар «Самозанятые граждане. Налог на профессиональный доход в вопросах и ответах». 23 Октября 2020 14:27

|

|

«Объединим мир при помощи данных, которым мы можем доверять» — девиз третьего Всемирного дня статистики, который отмечают раз в пять лет. Каким данным могут доверять россияне? Как изменилась страна за последние годы? Почему именно перепись проверит готовность Росстата к вызовам нового времени? Об этом расскажем в день статистики – 20 октября. 21 Октября 2020 09:44

|

|

Сегодня, 14 октября, состоялось очередное заседание Координационного совета стратегического планирования. 14 Октября 2020 17:24

|

|

09 Октября 2020 11:44

|

|

Масочный режим в нашем регионе продолжает действовать. Всё ещё регистрируются новые случаи заражения коронавирусной инфекцией, а с приходом осени наблюдается и рост числа простудных заболеваний. Маски рекомендуется использовать в общественном транспорте, магазинах, на остановках, автозаправках, при посещении медицинских, образовательных и других учреждений. 09 Октября 2020 08:17

|

|

В соответствии с Правилами предоставления и распределения иных межбюджетных трансфертов из федерального бюджета бюджетам субъектов Российской Федерации на возмещение части прямых понесенных затрат на создание и (или) модернизацию объектов агропромышленного комплекса Минсельхоз России объявляет о начале приёма заявочной документации по инвестиционным проектам, направленных на их создание. 05 Октября 2020 14:43

|

|

1 октября стартовала Всероссийская перепись населения. Пока только в отдаленных и труднодоступных районах страны. В каких населенных пунктах появятся первые переписчики, как они будут выглядеть, кто такие цифровые волонтеры — об этом и многом другом рассказали участники пресс-конференции во Владивостоке. 05 Октября 2020 12:55

|

|

Более 2,5 тысяч работ поступило на фотоконкурс Всероссийской переписи населения! Выбрать самые достойные из них с 1 октября может каждый житель России — народное голосование началось на сайте переписи www.strana2020.ru и в социальных сетях. 02 Октября 2020 10:53

|

|

Пять крестьянско-фермерских хозяйств (КФХ) Ярославской области получили в 2020 году государственную поддержку общим объемом 14,7 миллиона рублей по программе «Агростартап». 29 Сентября 2020 14:20

|

|

В четверг, 24 сентября, состоялось очередное заседание комиссии по проведению Всероссийской переписи населения (ВПН). 25 Сентября 2020 10:31

|

|

21 сентября в 11 часов по московскому времени начнется третья сессия викторины «Россия: люди, цифры, факты», посвященной Всероссийской переписи населения 2021 года. Три самых умных и быстрых участника вновь получат денежные призы. 18 Сентября 2020 17:49

|

|

На три дня, с 18 по 20 сентября, Советская площадь областного центра превратилась в большой ярмарочный фестиваль. Здесь проходит масштабное событие — межрегиональная осенняя ярославская аграрная ярмарка. 18 Сентября 2020 14:36

|

|

Приглашаем принять участие в опросе о состоянии и развитии конкурентной среды и уровне административных барьеров на региональных рынках товаров и услуг. 16 Сентября 2020 10:30

|

|

Более 300 фотографий со всех уголков России уже можно увидеть в галерее фотоконкурса Всероссийской переписи населения! И это только начало — народный конкурс продолжается, работы будут приниматься до 30 сентября. Прислать их может каждый россиянин. 24 Августа 2020 13:53

|

|

С 3 августа началась уборка урожая зерновых озимых культур. К ней приступили три хозяйства: ООО «Ярославские дали», АО «Имени В.И. Ленина» и ООО «Смоленское». На начало недели убрано 14% площадей зерновых. Урожайность составляет 35 центнеров с гектара. Лучший показатель урожайности у АО «Имени В.И. Ленина» – более 40 центнеров. 11 Августа 2020 15:27

|

|

Почему по данным переписей замужних женщин оказывается больше, чем женатых мужчин? Что такое домохозяйство? Когда появились переписи и зачем они нужны? Об этих и других увлекательных темах расскажут участники конкурса Всероссийской переписи населения для блогеров и авторских медиа. Конкурс продлится с 1 августа по 15 декабря 2020 года. Победители получат денежные призы.

04 Августа 2020 11:26

|

|

Департамент агропромышленного комплекса и потребительского рынка Ярославской области совместно с ГОАУ ЯО «Информационно-консультационная служба АПК» 4 августа в 11.00 часов проводят вебинар «День ячменного поля». 31 Июля 2020 14:28

|

|

Роспотребнадзор предъявляет ряд обоснованных требований к уровню обслуживания и качеству блюд в объектах общественного питания. Сотрудники управления экономики администрации города и ОМВД России по городскому округу регулярно проводят выездные проверки придорожного сервиса. 29 Июля 2020 17:49

|

|

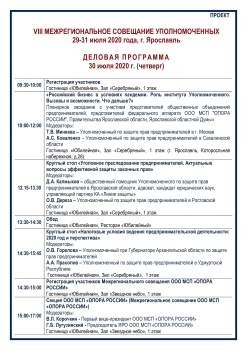

Бизнес-омбудсмены их разных регионов России соберутся в Ярославле на VIII Межрегиональное совещание уполномоченных по защите прав предпринимателей, которое состоится 30-31 июля. 29 Июля 2020 11:14

|

|

В городском округе продолжает работу комиссия по вводу в оборот неиспользуемых земель сельскохозяйственного назначения. Согласно существующим правилам рабочие выезды на территорию осуществляются для осмотра полей до и после проведения культуртехнических работ по заявкам владельцев земель. Сюда входит – уборка деревьев и первичная обработка будущих посевных площадей. После этого хозяйство оформляет необходимую документацию и получает субсидию для компенсации части затрат, для ввода участка земли в оборот. 28 Июля 2020 17:01

|

|

В апреле 2021 года состоится двенадцатая по счету и первая в истории России цифровая перепись населения. В рамках ее подготовки Росстат проводит в регионах серию пресс-мероприятий, на которых обсуждаются возможности новых технологий будущей переписи и особенности ее проведения. 28 Июля 2020 11:33

|

|

Начинается приём документов и образцов продукции на конкурс «Лучший мёд Ярославии». Заявить о себе пчеловоды региона могут до 17 августа. 21 Июля 2020 16:20

|

|

Всероссийская перепись населения, которая пройдет в апреле 2021 года, даст уникальную информацию о национальном составе страны и используемых языках. Рассказываем, как предстоящая перепись населения будет учитывать народы России и почему ее новый цифровой формат поможет жителям страны заявить о своей национальной принадлежности. 20 Июля 2020 13:55

|

|

Сколько в стране семей, где мама или папа воспитывают детей в одиночку? Сколько многопоколенных семей, которые включают не только пап, мам и детей, но и бабушек с дедушками? Эту информацию можно получить только при проведении переписей. Рассказываем, как Всероссийская перепись населения будет учитывать браки и почему по результатам переписей женщин, считающих себя замужними, оказывается больше, чем мужчин, считающих себя женатыми. 10 Июля 2020 09:08

|

|

Департамент агропромышленного комплекса и потребительского рынка Ярославской области извещает о проведении конкурса по отбору глав Крестьянских (фермерских) хозяйств для предоставления грантов на развитие семейных ферм. 10 Июля 2020 09:04

|

|

Департамент агропромышленного комплекса и потребительского рынка Ярославской области в соответствии с постановлением Правительства Ярославской области от 06.07.2020 № 568-п «О поддержке малых форм хозяйствования и развитии сельскохозяйственной кооперации» извещает о проведении конкурса по отбору начинающих фермеров. 08 Июля 2020 14:23

|

|

Росстат провел пресс-тур в Ивановской области, в ходе которого проверил готовность к запуску производства электронных планшетов для первой российской цифровой переписи населения. Полномасштабный выпуск планшетов начнется 30 июня на заводах в Москве и Ивановской области. 02 Июля 2020 17:28

|

|

Департамент имущественных и земельных отношений Ярославской области извещает, что в 2021 году будет проведена государственная кадастровая оценка земельных участков категории земель «земли сельскохозяйственного назначения», расположенных на территории региона. 02 Июля 2020 17:14

|

|

ГОАУ ЯО «Информационно-консультационная служба АПК» приглашает пчеловодов Ярославской области на обучение по дополнительной профессиональной программе: «Болезни пчел». 17 Июня 2020 15:46

|

|

Объявлен конкурс на получение грантов «Агростартап». Срок подачи заявок с 22 июня по 10 июля 2020 года включительно. 17 Июня 2020 10:49

|

|

В среду, 3 июня, в 13.00 состоится онлайн-конференция губернатора Ярославской области Дмитрия Миронова, представителей ПАО Сбербанк и компании Google о мерах поддержки малого и среднего бизнеса в период пандемии, антикризисных решениях и новых сервисах для предпринимателей, повышении конкурентоспособности компаний в условиях кризиса с помощью бесплатной программы развития бизнес-навыков «Бизнес класс». 02 Июня 2020 14:04

|

|

Ограничительные мероприятия, установленные ранее на территории региона, продлеваются до 31 мая. Соответствующие изменения в указ внесены и подписаны губернатором Дмитрием Мироновым. 08 Мая 2020 14:31

|

|

С 16 по 24 мая в нашем городском округе специалисты Ярославльстата проведут выборочное обследование рабочей силы. 08 Мая 2020 13:03

|

|

Неоценимую помощь оказывают переславские предприятия нашему городскому округу — закупают и передают в бюджетные учреждения и больницы средства индивидуальной защиты, помогают в благоустройстве территории округа и восстановлении памятников, участвуют во Всероссийском проекте «Мы вместе», направленном на взаимопомощь в условиях пандемии коронавируса. 06 Мая 2020 14:40

|

|

На прошлой неделе стали известны итоги конкурса «Экспортёр года» среди субъектов малого и среднего предпринимательства Ярославской области, который проводится Центром экспорта при поддержке Правительства Ярославской области уже в третий раз. В этом году в Оргкомитет поступило около 30 заявок от компаний из разных сфер деятельности — деревообрабатывающей отрасли, машиностроения, легкой промышленности, АПК и других. По итогам конкурса определены победители и призёры по 7 номинациям. 06 Мая 2020 14:38

|

|

В современных условиях сельскохозяйственное производство невозможно вести без применения химических средств защиты растений и агрохимикатов. Нарушение регламентов их применения вызывает отравление пчел. 24 Апреля 2020 13:29

|

|

На территории нашего городского округа начались весенние полевые работы. К ним приступили сельскохозяйственные предприятия, такие как: СПК «Колхоз имени. Мичурина», ООО «Нагорье», АО «Имени В.И. Ленина», ООО «Ярославские дали». 13 Апреля 2020 15:32

|

|

С 16 по 26 апреля в нашем городском округе специалисты Ярославльстата проведут выборочное обследование рабочей силы. 13 Апреля 2020 15:31

|

|

«Вконтакте», «Одноклассники», сайты российских информагентств, государственные сервисы и многие другие интернет-ресурсы стали доступнее для отечественного пользователя. 7 апреля 2020 года Минкомсвязи опубликовал приказ об утверждении перечня онлайн-ресурсов, бесплатный доступ к которым можно получить с помощью домашнего интернета. Рассказываем, какие сайты вошли в этот перечень.

10 Апреля 2020 13:10

|

|

Росстат предложил перенести срок начала проведения Всероссийской переписи населения в отдаленных и труднодоступных районах страны. Старт будет отложен на второе полугодие 2020 года. 06 Апреля 2020 12:25

|

|

В Переславский отдел государственной статистики требуются переписчики для проведения Всероссийской переписи населения 2020 года на период с 1 по 31 октября 2020 года. 24 Марта 2020 13:36

|

|

15 марта свой праздник отметили работники бытового обслуживания населения и жилищно-коммунального хозяйства. В год россияне тратят более 3,725 триллиона рублей на жилищные услуги и «коммуналку», починку старой одежды, посещение бань и другие радости жизни. 23 Марта 2020 13:52

|

|

Всероссийский практический форум «Сервисное государство будущего 2020», посвященный практическим вопросам развития государственных услуг, цифровой экономики, умного города и региональной информатизации в Российской Федерации, пройдёт 21-22 мая 2020 года на площадке ФГУП «Президент-отель» Управления делами Президента Российской Федерации. 23 Марта 2020 08:12

|

|

В пятницу, 13 марта, в администрации городского округа город Переславль-Залесский состоялось внеочередное заседание противоэпизоотического штаба по вопросу не допущения заноса и распространения возбудителей особо опасных и социально-значимых болезней животных (птичий грипп, оспа овец, африканская чума свиней, коронавирус) на территорию городского округа город Переславль-Залесский. 20 Марта 2020 11:04

|

|

В пятницу, 13 марта, в администрации состоялось очередное заседание координационного совета по малому и среднему предпринимательству. Два вопроса повестки носили организационный характер, в частности участники совещания утвердили план работы корсовета на 2020 год и внесли изменения в его состав. 17 Марта 2020 10:22

|

|

В четверг, 12 марта, в конференц-зале администрации прошло совещание по мерам государственной поддержки бизнеса и развитию предпринимательской деятельности. Президиум заняли областные специалисты сферы поддержки бизнеса. Открыл заседание Дмитрий Глушков, директор департамента инвестиций и промышленности Ярославской области. 13 Марта 2020 10:07

|

|

С 1 июля 2020 года Ярославская область присоединится к регионам, участвующим в реализации пилотного проекта Фонда социального страхования Российской Федерации «Прямые выплаты». 12 Марта 2020 16:04

|

|

В целях проведения исследования удовлетворенности граждан уровнем доступности объектов торговли, сферы услуг и общественного питания администрация города Переславля-Залесского предлагает принять участие в анонимном опросе для оценки реальной ситуации в части обеспечения доступности для различных групп населения на объектах потребительского рынка. 12 Марта 2020 09:01

|

|

В четверг, 12 марта, в администрации Переславля-Залесского состоится совещание с предпринимательским сообществом городского округа на тему: «О мерах государственной поддержки бизнеса. Развитие предпринимательской деятельности». 05 Марта 2020 15:12

|

|

В пятницу, 28 февраля, состоялось очередное заседание комиссии по проведению Всероссийской переписи населения 2020 года на территории городского округа г. Переславля-Залесского. 03 Марта 2020 16:41

|

|

Администрация Переславля-Залесского в рамках разработки Стратегии социально-экономического развития городского округа до 2030 года, проводит анализ уровня жизни населения. С этой целью специалисты управления экономики разработали анкету. 27 Февраля 2020 09:25

|

|

Три вопроса рассмотрели участники заседания территориальной трёхсторонней комиссии по регулированию социально-трудовых отношений г. Переславля-Залесского, которое состоялось 20 февраля. 21 Февраля 2020 13:11

|

|

18 февраля руководители городской администрации провели встречу с представителями общественности Переславля-Залесского, на которой ознакомили присутствующих с проделанной работой по разработке стратегии городского округа, выслушали предложения и замечания, а также раздали анкеты, которые позволят учесть мнение жителей при планировании стратегического развития. 19 Февраля 2020 17:44

|

|

Заявления от субъектов для включения в реестр социальных предприятий принимаются в два этапа: до 1 марта 2020 года (в упрощенном виде) и до 1 мая 2020 года (с приложением документов, подтверждающих отнесение работников к категориям социально уязвимых граждан). Категории заявителей определяются частью 1 статьи 24.1 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». 19 Февраля 2020 17:41

|

|

В России с 2020 года заработала сельская ипотека. Она позволяет жителям оформить льготные кредиты до 3 % годовых. 19 Февраля 2020 17:33

|

|

Как жители России смогут заявить о своей национальности в ходе переписи населения, какие вопросы будут задавать переписчики, как пресечь действия мошенников? Это и многое другое обсуждали Росстат, депутаты Госдумы, Федеральное агентство по делам национальностей,а также представители субъектов РФ, общественности и научного сообществана круглом столе, посвященном подготовке к Всероссийской переписи населения 2020 года, который прошел 10 февраля. 14 Февраля 2020 09:39

|

|

Звери и птицы, мифические и вполне реальные, чаще всего встречаются в работах участников национального конкурса по созданию талисмана Всероссийской переписи населения 2020 года. Свои идеи прислали более пятисот авторов из 74 регионов России. 12 Февраля 2020 14:29

|

|

Развитие муниципальной службы и повышение эффективности местного самоуправления, обсудили участники заседания в формате круглого стола в рамках разработки стратегии, которое состоялось 11 февраля в администрации. 12 Февраля 2020 14:24

|

|

Во вторник, 11 февраля, в администрации прошла очередная встреча координаторов проекта «Золотой стандарт культуры гостеприимства» в городах «Золотого кольца России»» с представителями объектов туристической индустрии городского округа. Напомним, что проект стартовал в 2018 году и рассчитан на 10 лет. Встречу провели руководитель Центра инвестиционного и финансового сопровождения Торгово-промышленной палаты Ярославской области Марина Позднякова и первый заместитель главы администрации городского округа Сергей Груздев. 12 Февраля 2020 14:01

|

|

В 2019 году в России было введено в эксплуатацию более 1,1 млн квартир общей площадью 80,3 млн кв. м (с учетом жилых домов, построенных на земле, предназначенной для садоводства). А сколько в России старого и ветхого жилья? Сколько жителей нашей страны лишены элементарных удобств? Ответы на эти и другие вопросы будут искать во время Всероссийской переписи населения 2020 года. 10 Февраля 2020 13:33

|

|

В среду, 5 февраля, в конференц-зале администрации состоялось заседание рабочей группы координационного совета стратегического планирования городского округа. Направление работы группы – градостроительная деятельность, вопросы землепользования и жилищная политика, а главная цель: обеспечение комплексного и устойчивого развития территорий для улучшения жилищных условий населения и повышение доступности жилья. 06 Февраля 2020 16:44

|

|

В Ярославской области проведена оптимизация деятельности органов контроля в рамках реформы контрольно-надзорной деятельности. Межведомственная группа, состоящая из 17 надзорных органов, осуществляет координацию реформы, основанной на риск-ориентированном подходе. Целью изменений является снижение административной нагрузки на бизнес. 06 Февраля 2020 13:40

|

|

Разработка документа стратегического планирования, определяющего приоритеты, цели и задачи муниципального управления в городском округе на ближайшие 10 лет продолжается. 23 Января 2020 16:45

|

|

Первый заместитель главы администрации Сергей Груздев продолжает адресную работу с представителями агропромышленного комплекса нашего городского округа. Цель рабочих визитов на сельскохозяйственные предприятия и организации различных форм собственности – ознакомиться с их деятельностью и разработать пути решения задач по повышению качества, производительности и инвестиционной привлекательности. Немаловажным аспектом таких встреч является проработка мер поддержки предприятий и организаций агропромышленного кластера округа. 22 Января 2020 17:11

|

|

В Переславле-Залесском продолжается разработка стратегии социально-экономического развития городского округа на ближайшие десять лет. 20 Января 2020 10:32

|

|

Запущен официальный сайт Всероссийской переписи населения 2020 года (ВПН-2020). Яркий мультимедийный ресурс будет знакомить посетителей с ходом подготовки и проведения переписи. Рассказываем, из чего состоит главная информационная площадка ВПН-2020. 15 Января 2020 10:13

|

|

Вниманию художников, дизайнеров и всех творческих людей! Хотите, чтобы ваша работа стала символом события общероссийского масштаба? События, которое проводится раз в десять лет. События, которое в нынешнем году пройдет в новом цифровом формате. Рассказываем, как принять участие в конкурсе на определение талисмана Всероссийской переписи населения 2020 года и выиграть 60 тысяч рублей. 15 Января 2020 10:12

|

|

Зима диктует свои требования к содержанию городских территорий. Требуется регулярная уборка снега, посыпка дорог и тротуаров песко-соляной смесью. Очистку города должны обеспечивать не только коммунальные службы, но и управляющие компании, а также собственники зданий. Десятого января в администрации Переславля-Залесского состоялось совещание с руководителями крупных сетевых магазинов, индивидуальными предпринимателями, осуществляющими торговлю на территории городского округа. 13 Января 2020 12:54

|

|

С 11 по 19 января в нашем городском округе специалисты Ярославльстата проведут выборочное обследование рабочей силы. 09 Января 2020 13:27

|

|

Департамент ветеринарии Ярославской области сообщает, что 28 декабря получен положительный результат на африканскую чуму свиней от отстрелянных диких кабанов на территории охотхозяйства «Лосинный остров» ООО «Стройсервис» Тутаевского района. Для подтверждения диагноза пробы материала направлены ФГБУ «ВНИИЗЖ» в г.Владимир.

30 Декабря 2019 16:28

|

|

Сегодня, 27 декабря, в администрации состоялось подписание территориального трёхстороннего Соглашения между администрацией городского округа г. Переславля-Залесского, Союзом «Совет директоров – объединение работодателей» и общественной организацией «Объединение организаций профсоюзов Ярославской области» на 2020-2022 годы. 27 Декабря 2019 13:00

|

|

Администрация Переславля-Залесского сообщает, что в результате проведения лабораторных исследований трёх проб патологического материала, отобранных от павших кабанов в лесном массиве Мышкинского охотхозяйства, в 4,5 км севернее деревни Романовка Мышкинского района, 22 декабря текущего года выявлен генетический материал вируса африканской чумы свиней. 25 Декабря 2019 12:57

|

|

Три вопроса рассмотрели на члены координационного совета по малому и среднему предпринимательству городского округа на очередном заседании 23 декабря. 24 Декабря 2019 17:46

|

|

В пятницу, 20 декабря, в гостинично-ресторанном комплексе «Виктория Плаза» состоялось чествование лучших представителей сферы сельского хозяйства городского округа по итогам уходящего года. 21 Декабря 2019 11:24

|

|

В понедельник, 16 декабря, в городской администрации состоялось рабочее заседание комиссии по организации и проведению Всероссийской переписи населения 2020 года, которое провела заместитель главы администрации Вера Маркова. 17 Декабря 2019 10:50

|

|

Федеральные органы исполнительной власти будут помогать Росстату в подготовке и проведении Всероссийской переписи населения 2020 года (ВПН-2020). 17 Декабря 2019 08:50

|

|

До Нового года осталось всего 18 дней, приближаются новогодние каникулы — время, когда в наш город приезжает большое количество туристов, жители городского округа начинают закупать продукты и подарки к предстоящим праздникам. 13 Декабря 2019 16:41

|

|

В четверг, 5 декабря, начальник отдела сельского хозяйства администрации Переславля-Залесского Александр Костин провёл заседание оперативного противоэпизоотического штаба, в котором приняли участие представители ветеринарной службы, Россельхознадзора, Роспотребнадзора, ЦРБ, охотхозяйств, начальники территориальных управлений. 06 Декабря 2019 10:02

|

|

В России День матери отмечается с 1998 года в последнее воскресенье ноября. Для многих мам этот день, так или иначе, будет рабочим. По данным Международной ассоциации труда за год женщины тратят на домашние дела и уход за детьми 1608 часов – это 201 рабочий день. За последние 15 лет, даже с учетом разнообразия бытовой техники, ежедневные затраты времени на быт сократилось всего на 15 минут. 27 Ноября 2019 09:14

|

|

Семь вопросов рассмотрены на очередном заседании координационного совета по малому и среднему предпринимательству городского округа г. Переславля-Залесского, которое состоялось сегодня, 22 ноября. 22 Ноября 2019 17:45

|

|

20 ноября 1959 года Генеральная Ассамблея ООН приняла Декларацию прав ребенка. Конечная цель документа – «обеспечить детям счастливое детство». А 20 ноября 1989 года была принята Конвенция о правах ребенка, обязавшая каждую страну заботиться о счастливом детстве своих несовершеннолетних граждан. 21 Ноября 2019 12:07

|

|

На российской агропромышленной выставке «Золотая осень» первый заместитель главы администрации Переславля-Залесского Сергей Груздев провёл встречу с собственником крупнейшей в мире птицефабрики, занимающейся промышленным производством перепелиной продукции, Иваном Ивановичем Голубовым. В ходе беседы выяснилось, что у предприятия есть потребность в зерне, которое бы выращивалось на территории городского округа Переславль-Залесский. 20 Ноября 2019 16:18

|

|

Росстат разработает концепцию работы с большими данными и готов использовать их во время Всероссийской переписи населения 2020 года. Планами на перспективу статистики поделились на международной конференции в Москве. 19 Ноября 2019 11:34

|

|

Правительство утвердило формы бланков переписных листов Всероссийской переписи населения 2020 года. Постоянно проживающих в стране попросят ответить на 30 вопросов, а временно гостящих у нас иностранцев – на 7. По сравнению с предыдущей переписью 2010 года, формулировки некоторых вопросов были скорректированы и дополнены. 13 Ноября 2019 09:05

|

|

В настоящее время в России живет почти 24,3 млн человек в возрасте от 15 до 29 лет, что составляет 16,5% всего населения страны. Во Всемирный день молодежи рассказываем, из-за чего молодых россиян относительно немного.

12 Ноября 2019 11:17

|

|

Есть мнение, что «хороший мужчина» – это зверь редкий, пугливый, но невероятно ценный. Добыть такой трофей не просто, считают многие девушки, хотя в возрастной группе 30-34 года на 1000 российских мужчин приходится 987-992 женщины. Разобраться в этой проблеме помогают в том числе и переписи населения. В канун Всемирного дня мужчин рассказываем, как обстоят дела со спросом и предложением на российском и ярославском рынке женихов и невест, в каком возрасте мужчина наиболее склонен к таким поступкам как женитьба и где концентрация лиц мужского пола наиболее высока. 12 Ноября 2019 11:15

|

|

Во Всероссийской переписи населения 2020 года будут участвовать абсолютно все регионы нашей страны, даже самые маленькие и отдаленные населенные пункты. Почему переписи символизируют преемственность Российской империи, СССР и современной России, зачем главное статистическое событие десятилетия изменило фирменный стиль, и как пройдет будущая цифровая перепись в канун Дня народного единства рассказал руководитель Росстата Павел Малков. 05 Ноября 2019 09:20

|

|

За последние 90 лет среднее число внуков у российских бабушек и дедушек сократилось почти в семь раз: если в 1926 году на 100 бабушек и дедушек приходилось 542 внука, то в 2019-м — только 81. В День бабушек и дедушек разбираемся, почему так происходит. 31 Октября 2019 11:06

|

|

У Всероссийской переписи населения 2020 года появился официальный символ -геральдический знак-эмблема, приказ об его утверждении подписал руководитель Федеральной государственной службы статистики Павел Малков. 23 Октября 2019 11:37

|

|

23 Октября 2019 08:35

|

|

В рамках проведения ежегодного мониторинга состояния развития конкурентной среды на рынках товаров и услуг проводится опрос населения и субъектов предпринимательской деятельности. Итоги опроса позволят дать объективную оценку состоянию конкуренции в городском округе городе Переславле-Залесском. Опрос является анонимным, все полученные результаты будут использоваться только в обобщенном виде. 18 Октября 2019 11:40

|

|

В октябре в городском округе городе Переславле-Залесском государственное бюджетное учреждение Ярославской области «Корпорация развития малого и среднего предпринимательства (бизнес-инкубатор)» организует бесплатные семинары для предпринимателей. 16 Октября 2019 15:17

|

|

Сегодня, 15 октября, состоялось очередное заседание координационного совета по малому и среднему предпринимательству городского округа. Участники совещания обсудили изменение значения показателя, учитывающего величину доходов в зависимости от уровня выплачиваемой налогоплательщиками средней заработной платы и утверждение базовой ставки годовой арендной платы за 1 кв. м. недвижимого имущества, находящегося в муниципальной собственности. 15 Октября 2019 17:43

|

|

Департамент агропромышленного комплекса и потребительского рынка Ярославской области извещает о проведении конкурса по отбору граждан и крестьянских (фермерских) хозяйств для предоставления грантов «Агростартап». 03 Октября 2019 13:59

|

|

27 сентября в правительстве Ярославской области состоялось заседание областной комиссии по проведению Всероссийской переписи населения 2020 года (ВПН). 03 Октября 2019 13:48

|

|

Во вторник, 1 октября, в Ярославльстате состоялась пресс-конференция по подготовке к Всероссийской переписи населения 2020 года в рамках медиа мероприятия Росстата на тему «Год до переписи». 03 Октября 2019 13:46

|

|

Аппарат Уполномоченного по защите прав предпринимателей в Ярославской области регулярно организует дни единого приёма граждан в различных муниципальных образованиях области. Очередной визит Альфира Фидаевича Бакирова в Переславль-Залесский состоялся в среду, 2 октября. 03 Октября 2019 10:58

|

|

Департамент агропромышленного комплекса и потребительского рынка Ярославской области в соответствии с Порядком предоставления грантов сельскохозяйственным потребительским кооперативам для развития материально - технической базы (утвержденным Постановлением Правительства Ярославской области от 17.03.2014 № 221-п «Об утверждении областной целевой программы «Развитие агропромышленного комплекса Ярославской области» на 2014 – 2020 годы») извещает о приёме заявок и комплектов документов для участия в конкурсе на предоставление грантов сельскохозяйственным потребительским кооперативам для развития материально-технической базы. 02 Октября 2019 14:26

|

|

В понедельник, 23 сентября, в городской администрации состоялось второе заседание комиссии по организации и проведению Всероссийской переписи населения 2020 года. 24 Сентября 2019 17:12

|

|

Продолжается подготовка к Всероссийской переписи населения 2020 года. 3 сентября 2019 года в Ярославской области завершился сплошной регистраторский обход территорий населённых пунктов региона. 12 Сентября 2019 16:27

|

|

|

Обучение предпенсионеров и новый порядок прохождения диспансеризации обсудили на совещании с руководителями предприятий городского округа, которое состоялось 30 августа в малом зале Дома культуры г. Переславля-Залесского. 03 Сентября 2019 16:12

|

|

В среду, 21 августа, глава городского округа Валерий Астраханцев и заместитель директора департамента агропромышленного комплекса и потребительского рынка Ярославской области Валентина Шишина провели совещание с предпринимателями по развитию придорожного сервиса на федеральной автомобильной дороге М-8 «Холмогоры». 22 Августа 2019 13:14

|

|

13 августа состоялось заседание рабочей группы «Бизнес» Координационного совета стратегического планирования городского округа города Переславля-Залесского. 15 Августа 2019 12:40

|

|

На прошлой неделе состоялось заседание рабочей группы «Бизнес» координационного совета стратегического планирования городского округа города Переславля-Залесского. Перечень рассматриваемых вопросов вызвал оживленную дискуссию у участников. 16 Июля 2019 17:16

|

|

В четверг, 4 июля, состоялось совещание представителей ФКУ Упрдор «Холмогоры» и администрации городского округа с собственниками придорожного сервиса. 05 Июля 2019 09:37

|

|

В понедельник, 24 июня, состоялось первое заседание комиссии по проведению Всероссийской переписи населения 2020 года на территории городского округа г. Переславля-Залесского, в которую вошли представители администрации, Ярославльстата, Центра занятости населения, ОМВД России по городскому округу и МФЦ. 25 Июня 2019 09:46

|

|

В городском округе сформирован координационный совет стратегического планирования. 15 мая состоялось первое заседание. В состав корсовета вошли представители администрации, Переславль-Залесской городской думы, Общественной палаты города, правления Союза «Совет директоров — объединение работодателей», координационного совета по малому и среднему предпринимательству, национального парка «Плещеево озеро», АО «им. В.И. Ленина». 21 Июня 2019 13:00

|

|

В рамках недели предпринимательства студенты колледжа имени Александра Невского встречаются с коммерсантами, которые работают в городском округе. Эти встречи нужны в первую очередь для того, чтобы студенты имели представление о сферах деятельности предпринимателей в родном городе, о рынке труда, услышали из первых уст, как работают успешные коммерческие организации. 24 Мая 2019 13:02

|

|

Вопросы взаимодействия торгово-промышленной палаты Ярославской области (ЯрТПП), администрации городского округа и представителей бизнеса обсудили участники заседания, которое состоялось 23 мая в Переславле-Залесском. 24 Мая 2019 12:57

|

|

Во вторник, 14 мая, первый заместитель главы администрации Виктор Толстиков провёл совещание на тему «Обеспечение пожарной безопасности сельхозугодий на территории городского округа г. Переславль-Залесский в 2019 году». 15 Мая 2019 16:59

|

|

В этом году в Переславском районе проходит строительство межпоселкового газопровода в Купанском, неделю назад началось выполнение работ по устройству газораспределительных сетей в селе Новое. 07 Сентября 2018 21:07

|

|

31 августа смотровая комиссия подвела итоги отборочного муниципального тура регионального этапа Всероссийского конкурса «Российская организация высокой социальной эффективности», в котором участвовали тринадцать организаций. 05 Сентября 2018 01:09

|

|

Людмила Цыганова, доярка сельскохозяйственного производственного кооператива (СПК) «Колхоз имени Мичурина» стала призёром областного конкурса операторов машинного доения коров, который проходил 24 августа в сельскохозяйственном предприятии ООО «Русь» Даниловского района Ярославской области. 28 Августа 2018 19:39

|

|

9 августа в администрации города состоялась бизнес-конференция по современным инструментам для развития бизнеса. Представители инвестиционного блока правительства региона презентовали сегодня местным предпринимателям основные направления совершенствования системы поддержки и развития бизнеса в Ярославской области. 10 Августа 2018 01:22

|

|

В конце июня состоялось заседание комиссии по анализу эффективности деятельности муниципальных унитарных предприятий Переславля-Залесского в 2017 году. В состав комиссии вошли заместители главы города, представители управлений муниципальной собственности, экономики, финансов и юридического управления. 06 Июля 2018 23:22

|

|

Сегодня, 3 июля, Владимир Волков с рабочим визитом посетил производственную площадку ООО «ПолиЭР». Генеральный директор компании Владимир Руш показал исполняющему обязанности главы города будущий производственный корпус и строящийся складской комплекс. 03 Июля 2018 21:22

|

|

27 декабря на расширенном заседании Правительства Ярославской области были подведены итоги работы органов местного самоуправления городских округов и муниципальных районов. Впервые оценка проведена в рамках «Рейтинга-76». Он учитывает ключевые направления социально-экономического развития территорий: развитие экономики, сельского хозяйства, инфраструктуры, социальной сферы, эффективность муниципального управления, а также качество решения вопросов экологии и безопасности. 28 Декабря 2017 12:13

|

|

Предлагаем вам принять участие в анкетировании по вопросам удовлетворённости качеством товаров, работ и услуг на товарных рынках Ярославской области. Анкетирование является анонимным. Заполненные анкеты принимаются до 12.12.2017 года на электронный адрес: economica@admpereslavl.ru. Заранее благодарим за сотрудничество! 05 Декабря 2017 17:34

|

152020, Ярославская область, г.Переславль-Залесский, Народная пл., 1,

152020, Ярославская область, г.Переславль-Залесский, Народная пл., 1, +7 (48535) 3-28-37 (приемная), +7 (48535) 3-59-44 (редакция)

+7 (48535) 3-28-37 (приемная), +7 (48535) 3-59-44 (редакция)