Межрайонная инспекция Федеральной налоговой службы №7 по Ярославской области

Фактический адрес (прием налогоплательщиков):

150006, г. Ярославль, Тутаевское шоссе, д. 108

152155, Ярославская область, г. Ростов, ул. Спартаковская, д.142

152025, г. Переславль-Залесский, ул. 50 лет Комсомола, д.16а

сайт: https://www.nalog.ru/rn76/ifns/imns76_08/

Начальник ИФНС: Ермолаева Ирина Владимировна

Личный кабинет налогоплательщика для физических лиц

Электронные сервисы ФНС России

https://www.nalog.ru/rn76/about_fts/el_usl/

- Контакты

- Время работы

- График приема

- Управление ФНС России по ЯО

- Реквизиты

- Документы и информационные материалы

Юридический адрес: 150006, г. Ярославль, Тутаевское шоссе, д. 108

Контакт-центр: 8-800-222-2222

Приёмная: +7 (4852) 78-80-91

Телефон "доверия" по нарушениям налогового законодательства: +7 (4852) 78-80-93

|

|

Время работы инспекции |

|

Пн |

9.00-18.00 |

|

Вт |

9.00-18.00 |

|

Ср |

9.00-18.00 |

|

Чт |

9.00-18.00 |

|

Пт |

9.00-16.45 |

|

Сб |

|

График личного приема граждан начальником и заместителями начальника инспекции

Справки по вопросам записи на личный прием по телефону +7 (4852) 78-80-92. При личном приеме необходимо иметь при себе удостоверение личности.

|

Должность |

Дни и часы личного приема |

|

Начальник Инспекции |

пятница |

|

Заместители начальника Инспекции

|

понедельник - четверг |

Вышестоящий орган – Управление ФНС России по Ярославской области

150003, г. Ярославль, ул. Кооперативная, д. 11

При личном визите следует обращаться в общественную приемную.

При себе необходимо иметь удостоверение личности.

Время работы:

пн-чт с 9:00 до 18:00,

пт с 9:00 до 17:00

перерыв с 13:00 до 13:48

Контакт-центр: 8-800-222-2222

Телефон "доверия": +7 (4852) 78-80-53

|

Код ИФНС |

7627 |

|

Наименование |

Межрайонная ИФНС России № 7 по Ярославской области |

|

ИНН |

7727406020 |

|

КПП |

770801001 |

|

Адрес |

152025, г. Переславль-Залесский, ул. 50 лет Комсомола, д.16а; Получатель - Казначейство России (ФНС России) |

|

Бюджетный счет |

40102810445370000059 |

|

БИК банка |

017003983 |

|

Наименование банка |

ОКЦ № 7 ГУ Банка России по ЦФО//УФК по Тульской области, г. Тула |

|

Наименование получателя |

Управление Федерального Казначейства по Ярославской области (Межрайонная ИФНС России № 1 по Ярославской области) |

| Номер казначейского счёта | 03100643000000018500 |

|

ОКТМО муниципального образования |

Переславль-Залесский муниципальный округ 78532000 |

Документы и информационные материалы

|

Межрайонная ИФНС России № 7 по Ярославской области 21.06.2023 провела семинар с представителями бизнеса

Обсуждались актуальные вопросы применения и уплаты налогов в связи с переходом на единый налоговый платеж (ЕНП), разбирались типичные ошибки, допускаемые налогоплательщиками при заполнении Уведомлений об исчисленных суммах налогов, о возможности информирования налогоплательщиков о налоговой задолженности посредством направления СМС - сообщения. Также рассматривались вопросы об уменьшении налога на УСН и ПСН на уплату фиксированных страховых взносов. Сотрудники инспекции напомнили слушателям о размещении на официальном сайте Федеральной налоговой службы раздела, посвященного ЕНС, в котором собраны наиболее распространенные вопросы и ответы по этой тематике. |

|

Межрайонная ИФНС России № 7 по Ярославской области информирует

17 июля – последний день уплаты НДФЛ за 2022 год. Сделать это нужно тем, кто должен был представить декларацию 3-НДФЛ за прошлый год до 2 мая 2023 года. Кто обязан отчитываться о доходах за 2022 год, можно узнать в специальном разделе на сайте ФНС России. Оплатить налог можно в течение всего дня 17 июля. Проще всего это сделать с помощью онлайн-сервиса «Уплата налогов и пошлин» на сайте ФНС России. Пользователи «Личного кабинета налогоплательщика для физических лиц» и «Личного кабинета налогоплательщика индивидуального предпринимателя» могут сформировать платежный документ в сервисе и уплатить налог онлайн. С 18 июля за каждый просроченный день уплаты НДФЛ будет начисляться пеня, исходя из 1/300 действующей в это время ключевой ставки Центрального банка Российской Федерации. |

|

Межрайонная ИФНС России №7 по Ярославской области 01 июня 2023 года проведет семинар по вопросам применения системы Единого налогового счета

Семинар будет проходить по следующим адресам инспекции: г. Ярославль, ул. Корабельная, 1, стр.9, г. Ростов, ул. Спартаковская, д. 142, г. Переславль-Залесский, ул. 50 лет комсомола, д. 16А. Время проведения семинара: 15.00 – 16.00, вход свободный. В программе семинара

|

|

Заполнение и представление налогоплательщиками-организациями в налоговые органы уведомлений об исчисленных суммах налога на имущество организаций, земельного и транспортного налога

При заполнении в уведомлении поля «КПП, указанный в соответствующей налоговой декларации (расчете)» в отношении транспортного и земельного налогов, а также налога на имущество организаций (в части объектов, налоговая база по которым определяется как кадастровая стоимость) необходимо учитывать, что обязанность представления налоговых деклараций (расчетов) по данным налогам НК РФ не установлена. Следовательно, КПП в уведомлении указывается в соответствии со свидетельством о постановке на учет российской организации в налоговом органе по месту ее нахождения; для иностранной организации, работающей на территории РФ через постоянное представительство, – в соответствии со свидетельством о ее постановке на учет в налоговом органе; для иностранной организации, не осуществляющей деятельность на территории РФ через постоянное представительство, – в соответствии с уведомлением о постановке на учет иностранной организации в налоговом органе. Если у плательщика налога на имущество организаций есть недвижимое имущество, облагаемое по среднегодовой стоимости, а также недвижимость, облагаемая исходя из кадастровой стоимости, он должен представить уведомление для уплаты авансовых платежей по налогу в течение 2023 г. в отношении всех таких объектов. Исключение – положения ч. 12 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ, согласно которым в течение 2023 года уведомления могут представляться в налоговые органы в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему РФ, на основании которых налоговые органы могут однозначно определить их принадлежность к источнику доходов бюджетов бюджетной системы РФ, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности. Подробности о заполнении и представлении уведомлений об исчисленных суммах налогов можно узнать по бесплатному многоканальному телефону контакт-центра ФНС России (тел. 8 800 222 22 22), или по телефонам инспекции: 8(4852) 46-43-50, 8(48536) 7-56- 94, 8(48535) 3-12-41. |

|

Срок подачи уведомления о КИК за 2022 г.: для организаций - 20.03.2023, для физических лиц - 02.05.2023

Контролирующим лицом КИК — иностранной организации признаются физические лица - налоговые резиденты Российской Федерации:

Уведомление о КИК представляется физическим лицом независимо от полученного такой иностранной компанией финансового результата в налоговый орган по месту жительства. Представить уведомление можно как на бумаге, так и в электронном виде, в т.ч. через личный кабинет налогоплательщика по упрощенной форме. Форма уведомления о КИК и Порядок ее заполнения утверждены Приказом ФНС России от 19.07.2021 N ЕД-7-13/671@. Неправомерное непредставление в установленный срок контролирующим лицом в налоговый орган уведомления о КИК за календарный год (представление уведомления о КИК с недостоверными сведениями), влечет взыскание штрафа в размере 500 000 рублей по каждой КИК, сведения о которой не представлены либо в отношении которой представлены недостоверные сведения (п.1 ст. 129.6 НК РФ). Кроме представления уведомления о КИК контролирующие лица обязаны подтверждать размер прибыли (убытка) КИК либо право на освобождение от налогообложения прибыли КИК путем представления следующих документов:

При отсутствии финансовой отчетности предусмотрена возможность представить иные документы, подтверждающие прибыль (убыток) КИК за финансовый год. Например, выписку по расчетным счетам или подтверждение отсутствия действовавших в отчетном периоде расчетных счетов, первичные документы, справку компетентного иностранного органа, налоговую отчетность КИК и прочее. Дополнительно контролирующее лицо вправе представить в адрес налогового органа письмо за подписью уполномоченного должностного лица КИК, в котором отражены сведения об отсутствии ведения финансово-хозяйственной деятельности в определенном периоде и невозможности представления первичных документов. При этом в случае определения прибыли (убытка) КИК по правилам, установленным главой 25 НК РФ, сумма прибыли (убытка) КИК должна быть подтверждена документами, позволяющими определить такую сумму. Такими документами, в частности, могут быть выписки с расчетных счетов КИК, первичные документы, подтверждающие произведенные операции согласно обычаям делового оборота иностранной компании, регистры налогового учета иностранной компании, составленные по правилам, установленным главой 25 НК РФ, и др. Представлять документы не требуется в случае, если КИК образована в соответствии с законодательством государства - члена ЕАЭС (Белоруссия, Казахстан, Армения и Киргизия) и имеет постоянное местонахождение в этом государстве. Физические лица представляют указанные документы вместе с уведомлением о КИК. При этом если оно направляется через личный кабинет налогоплательщика, то документы могут быть представлены также в электронном виде. |

|

Дорогие ветераны Великой Отечественной войны и труженики тыла! Уважаемые жители Ярославской области!

Коллектив Межрайонной ИФНС России №7 по Ярославской области поздравляет вас с Великим праздником – с Днем Победы! С каждым годом все дальше от нас победный май 1945 года. Но память о нем мы с особой любовью храним и передаем из поколения в поколение. Этот праздник объединяет радость побед и горечь утрат, чувства гордости и восхищения людьми, которые, преодолев все испытания, выстояли и победили! Это день Памяти и Уважения к героям. Дорогие ветераны! Низкий вам поклон! Примите нашу глубокую благодарность за ваш героизм, отвагу, стойкость. Спасибо вам за жизнь! Здоровья, долголетия, внимания и заботы близких! Всем нам – мира, благополучия и здоровья! С праздником! С Днём Великой Победы! Коллектив Межрайонной ИФНС России №7 по Ярославской области |

|

Основные ошибки по заполнению Уведомления об исчисленных суммах

При заполнении Уведомлений об исчисленных суммах налогов налогоплательщики допускают несколько основных ошибок: - неверно указан налоговый (отчетный) период; Подробнее об основных ошибках и последующих действиях при их выявлении можно узнать на промостранице сайта ФНС России «Все о ЕНС» в разделах «Основные ошибки в уведомлениях» и «Как исправить ошибку в уведомлении». |

|

Уважаемые налогоплательщики, предприниматели, нотариусы, адвокаты и физические лица

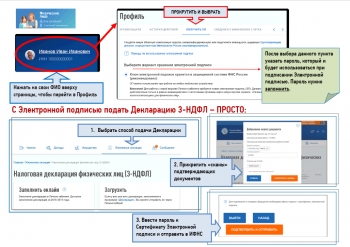

Декларационная кампания, в ходе которой физическим лицам необходимо представить декларацию о полученных в 2022 году доходах, продолжается. Последний день подачи декларации 3-НДФЛ в этом году – 2 мая 2023 года. Представить декларацию 3-НДФЛ следует в налоговую инспекцию по месту учета гражданина. Удобнее всего это сделать через интернет-сервис ФНС России «Личный кабинет для физических лиц». Сервис удобен тем, что позволяет направить декларацию в режиме онлайн, подписав ее электронной подписью. Подпись формируется бесплатно в Личном кабинете пользователя. Войти в Личный кабинет можно с паролем доступа от портала Госуслуг либо по полученному паролю в любой налоговой инспекции. |

|

С 8 Марта!

Милые женщины! Коллектив Межрайонной ИФНС России №7 по Ярославской области поздравляет вас с Международным женским днём 8 марта! Этот замечательный весенний праздник является символом бесконечной любви, искреннего восхищения и глубокого уважения к вам –женщинам. Именно женщина наполняет жизнь смыслом, радостью, счастьем, надеждой и верой в будущее. Представительницам прекрасной половины человечества по плечу любые свершения и высоты, будь то научное открытие, спортивное состязание или ведение бизнеса. Вместе с тем женщина создает уют и хранит домашний очаг, растит и воспитывает детей, щедро даря свое тепло, вдохновляя на труд и новые достижения во имя благополучия семьи. Особенно хочется выделить ветеранов налоговой службы, внесших значительный вклад в развитие и поддержание на высоком уровне деятельность налоговых органов Ярославля и Ярославской области! Дорогие женщины от души желаем Вам здоровья, мира, добра, оптимизма, светлого настроения, исполнения самых заветных желаний. Оставайтесь всегда прекрасными, обаятельными, любящими и любимыми!

Начальник Межрайонной ИФНС России № 7 по Ярославской области В.В. Земскова |

|

С 1 января 2023 года началась Декларационная кампания-2023

Представить декларацию о полученных в 2022 году доходах не позднее 02 мая 2023 года налогоплательщик должен, если:

Оплатить налог на доходы физических лиц, исчисленный в декларации, необходимо не позднее 17 июля 2023 года. Не нужно сдавать декларацию в случае продажи недвижимого имущества на сумму до 1 млн. рублей, а иного имущества – до 250 тыс. рублей в год. Предельный срок подачи декларации 02 мая 2023 года не распространяется на получение налоговых вычетов. В этом случае направить декларацию можно в любое время в течение года. Личный кабинет для физических лиц на официальном сайте ФНС России www.nalog.gov.ru – удобный способ заполнения и отправки декларации 3- НДФЛ в налоговую инспекцию. Большая часть данных в сервисе уже предзаполнена и визит в налоговую инспекцию не требуется. Экономьте свое время направляйте декларацию онлайн! |

|

ЕДИНЫЙ НАЛОГОВЫЙ СЧЕТ (ЕНС) ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ (ЕНП)

В соответствии с Федеральным законом от 14.07.2022 № 263-ФЗ внесены изменения в положения Налогового кодекса Российской Федерации, которые вводят институт Единого налогового счета. С 1 января 2023 года Единый налоговый платеж и Единый налоговый счет стали обязательным для всех юридических лиц, индивидуальных предпринимателей и физических лиц. Система Единого налогового счета и Единого налогового платежа подразумевает, что налоги, сборы и страховые взносы нужно перечислять единым платежным документом. Все платежи, администрируемые налоговыми органами подлежат уплате на отдельный казначейский счет, открытый в Управлении Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом). Данный счет применятся вне зависимости от места постановки на учет налогоплательщика или места нахождения объекта налогообложения. С реквизитами для уплаты можно ознакомиться на промостранице на сайте ФНС России https://www.nalog.gov.ru/rn77/. |

|

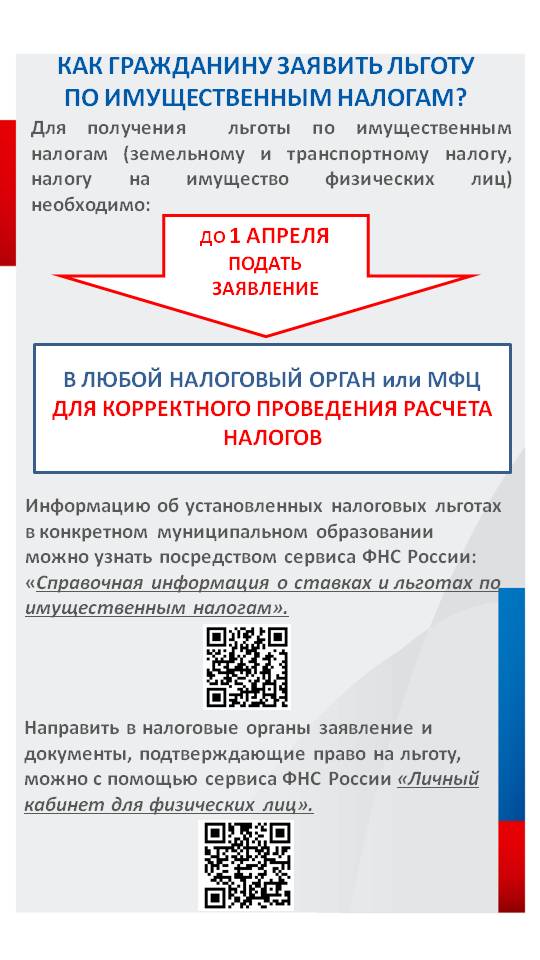

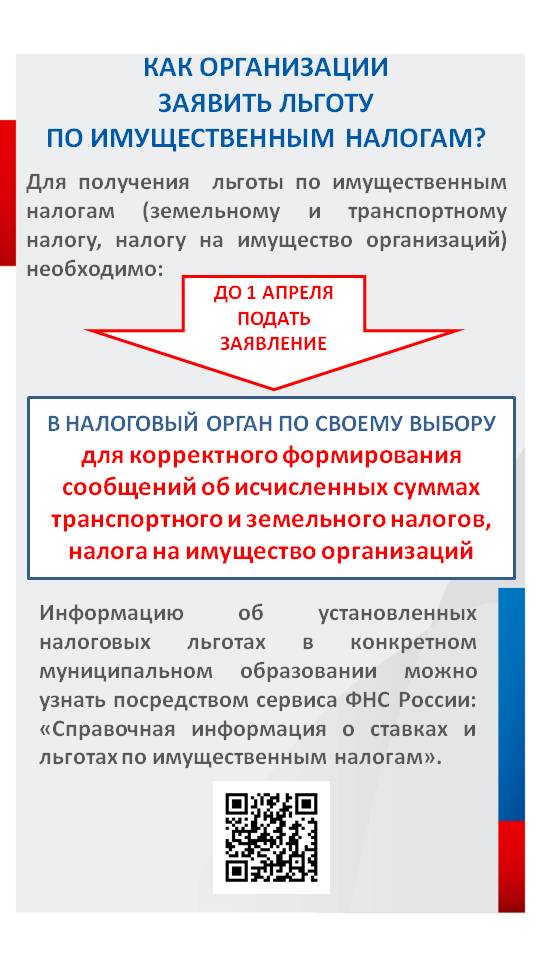

Льготы по имущественным налогам

|

|

Реквизиты уплаты Единого налогового платежа

|

|

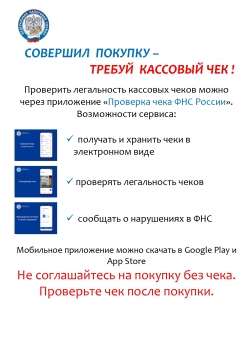

Кассовый чек при покупке товаров на рынках, ярмарках является гарантией защиты ваших прав

Применение ККТ на ярмарках и рынках регулируется статьей 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации». В соответствии с настоящим законом при реализации непродовольственных товаров продавцы обязаны использовать контрольно-кассовую технику. Исключение составляет торговля товаром, который не включен в перечень товаров, утвержденный Правительством Российской Федерации (нательное белье, чулочно-носочная продукция и т.д.). При продаже товара продавец обязан выдать покупателю кассовый чек либо направить его покупателю в электронном виде на адрес электронной почты или на абонентский номер телефона. Выданный покупателю кассовый чек гарантирует защиту его прав, а также способствуют минимизации схем уклонения от налогообложения. Налоговая инспекция настоятельно рекомендуют проявлять осмотрительность и избегать приобретения товаров на рынках, ярмарках у лиц, осуществляющих расчеты без применения контрольно-кассовой техники. Сообщить о фактах нарушения можно через мобильное приложение «Проверка чеков» или по телефонам инспекции: (848536) 7-43-87, 7-45-90, 7-64-18, 7-63-98 |

|

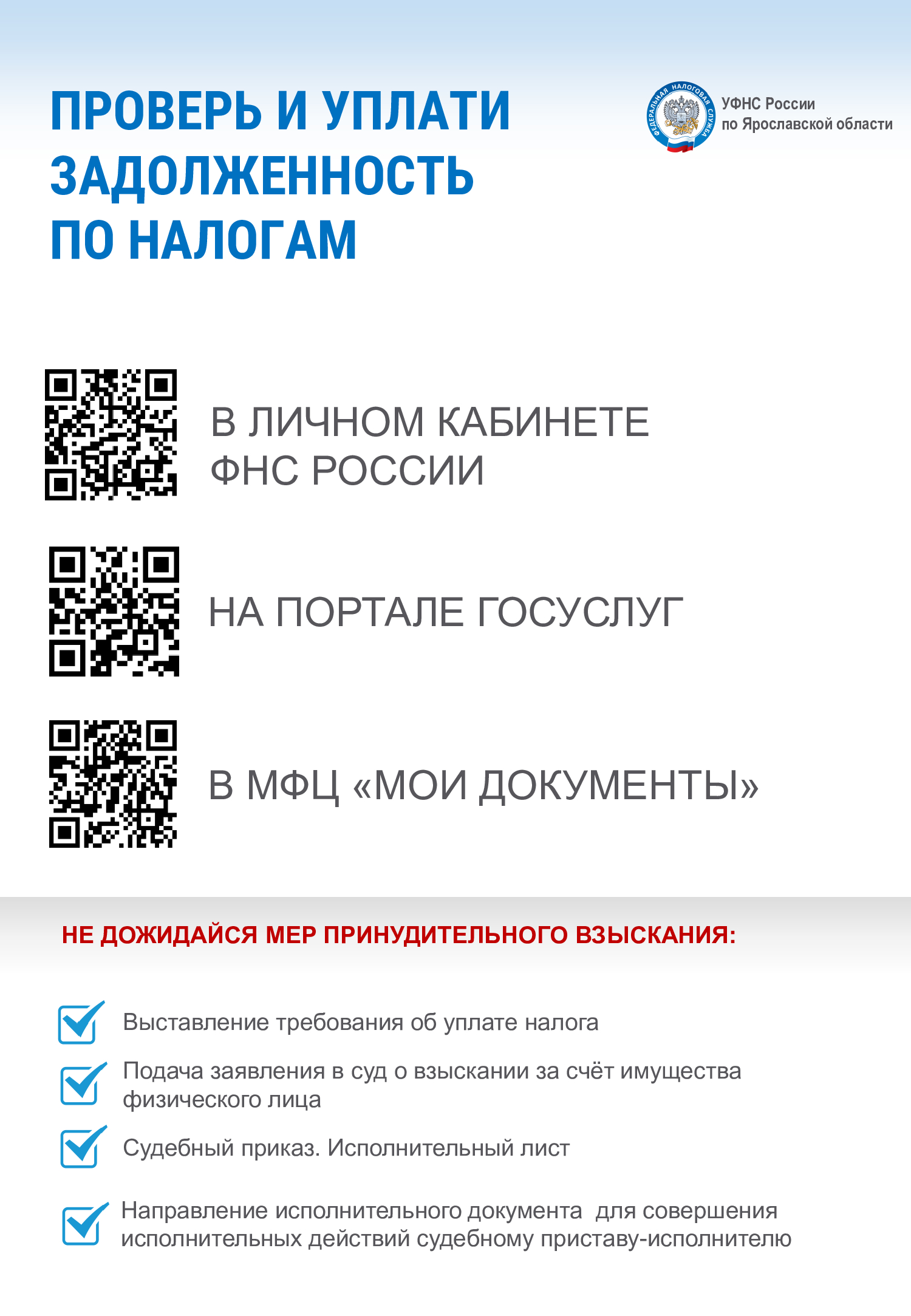

ПРОВЕРЬ И УПЛАТИ ЗАДОЛЖЕННОСТЬ ПО НАЛОГАМ

|

|

Применение упрощенной системы налогообложения по принципу экстерриториальности

В соответствии с пунктом 1 статьи 346.3 Налогового кодекса Российской Федерации (далее – Кодекс) организации и индивидуальные предприниматели, изъявившие желание перейти на уплату ЕСХН со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства ИП не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на уплату ЕСХН. Согласно пункту 2 статьи 346.3 Кодекса вновь созданная организация и вновь зарегистрированный ИП вправе уведомить о переходе на уплату ЕСХН не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 Кодекса. В этом случае организация и ИП признаются налогоплательщиками с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе. В соответствии с пунктом 9 статьи 346.3 Кодекса в случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась ЕСХН, он обязан уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения организации или месту жительства ИП в срок не позднее 15 дней со дня прекращения такой деятельности. Согласно части 6 статьи 15 Федерального закона от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее - Закон № 422-ФЗ) лица, утратившие право на применение специального налогового режима в соответствии с частью 19 статьи 5 Закона № 422-ФЗ, вправе уведомить налоговый орган по месту жительства о переходе на УСН или ЕСХН в течение 20 календарных дней с даты снятия с учета в качестве налогоплательщика НПД. В этом случае физическое лицо признается перешедшим на УСН или ЕСХН с даты: 1) снятия с учета в качестве налогоплательщика - для физических лиц, являющихся ИП; 2) регистрации в качестве ИП - для физических лиц, которые на дату утраты права на применение специального налогового режима не являлись ИП и зарегистрировались в течение 20 календарных дней с даты утраты такого права. Для налогоплательщиков предусмотрена возможность представления документов, связанных с применением ЕСХН в любой территориальный налоговый орган, без привязки к месту нахождения организации или месту жительства ИП по следующим формам: уведомление о переходе на ЕСХН (форма № 26.1-1) (КНД 1150007); сообщение об утрате права на применение ЕСХН (форма № 26.1-2) (КНД1150015); уведомление об отказе от применения ЕСХН (форма № 26.1-3) (КНД1150008); уведомление о прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН (форма № 26.1-7) (КНД 1150027); уведомление о переходе на ЕСХН в связи с утратой права на применение НПД (форма КНД 1150093), уведомление о переходе на УСН в связи с утратой права на применение НПД (форма КНД 1150094) |

|

Как будет работать Единый налоговый счет, можно узнать на промостранице на сайте ФНС России

На сайте ФНС России создана промостраница, которая поможет налогоплательщикам разобраться во всех нюансах перехода на новый порядок учета обязательных платежей – Единый налоговый счет. Нововведение заработает с 1 января 2023 года. Единый налоговый счет – это возможность платить налоги просто и без ошибок. Универсальная платежка с одинаковыми реквизитами для всех налогов, ошибиться с заполнением будет невозможно. Сроки сдачи отчетности и уплаты единые – больше не придется помнить сроки по разным налогам. В результате, платежи без ошибок, пеней и штрафов, что экономит бизнесу время и деньги. Если на ЕНС образовалась переплата, налогоплательщик может ее вернуть или перевести другому плательщику. Причем независимо от срока давности этой переплаты. Кроме того, благодаря единому сальдо расчетов с бюджетом арест с банковского счета будет сниматься всего за день, а пени будут рассчитываться не по каждому налогу, а на общую сумму отрицательного сальдо. Для удобства пользователей на промостранице есть ссылка к разделу, посвященному ЕНС, в котором собраны наиболее распространенные вопросы и ответы по этой тематике Необходимую информацию по вопросам ведения Единого налогового счета можно получить в Контакт-центре ФНС России по телефону 8-800-222-22-22, а также у чат-бота Таксика. |

|

Федеральная налоговая служба проводит День открытых дверей «О введении института Единого налогового счета» для налогоплательщиков – физических и юридических лиц!

Мероприятие пройдет во всех налоговых инспекциях ФНС России (кроме специализированных) 13 и 15 декабря 2022 года (вторник и четверг) с 09.00 до 20.00. В рамках Дня открытых дверей все желающие смогут узнать:

Специалисты подробно расскажут обо всех преимуществах Единого налогового счета и других новшествах администрирования налогоплательщиков в 2023 году, а также ответят на другие вопросы по данной теме. |

|

Патентная система налогообложения

Заявление для получения патента подается в налоговый орган по месту жительства за 10 рабочих дней до начала планируемого применения патентной системы налогообложения по форме, утвержденной приказом ФНС России от 09.12.2020 № КЧ-7-3/891@ «Об утверждении формы заявления на получение патента, порядка ее заполнения, формата представления заявления на получение патента в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 11.07.2017 N ММВ-7-3/544@». Если индивидуальный предприниматель планирует осуществлять деятельность в другом регионе, заявление можно подать в любой налоговый орган соответствующего субъекта Российской Федерации. На территории Ярославской области действует Закон Ярославской области «О ВВЕДЕНИИ НА ТЕРРИТОРИИ ЯРОСЛАВСКОЙ ОБЛАСТИ ПАТЕНТНОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ» № 90-З в редакции от 27.11.2020 года, на 2023 год законодательство в Ярославской области по патентной системе налогообложения не изменено. Инспекция рекомендует подавать заявления на 2023 календарный год не позднее 16.12.2022 года. Заявление индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам. Обращаем внимание, что Уведомление об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму страховых платежей (взносов) и пособий подается в налоговый орган по месту осуществления предпринимательской деятельности по патентной системе налогообложения. Срок подачи уведомления об уменьшении патента на сумму страховых взносов и ограничения по количеству поданных уведомлений нормативно не установлены. Кроме этого, срок рассмотрения налоговым органом поданного уведомления 20 рабочих дней, до истечения которого налоговый орган уведомляет налогоплательщика о сформированном уведомлении об отказе в уменьшении суммы налога по патенту. По патентной системе налогообложения можно обратиться в Межрайонную ИФНС России №7 по Ярославской области, по телефону Единого контакт-центра 8- 800-222-22-22 или 8-(4852)20-69-21 Мария Витальевна Прасолова. |

|

Корректное формирование кассовых чеков

Приказом ФНС России от 14.09.2020 № ЕД-7-20/662@ «Об утверждении дополнительных реквизитов фискальных документов и форматов фискальных документов, обязательных к использованию» (далее – Приказ) утверждены дополнительные реквизиты фискальных документов и форматы фискальных документов, обязательных к использованию. Так, в случае реализации агентом, комиссионером товаров (работ, услуг) сторонних организаций (ИП) в структуре кассового чека необходимо указать реквизиты «признак агента», «данные поставщика», а также «ИНН поставщика» к соответствующей товарной позиции. Реквизит «признак агента по предмету расчета» (тег 1222) включается в состав реквизита «предмет расчета» (тег 1059) в зависимости от применяемой версии ФФД в соответствии с примечаниями к таблицам 21,59,97 приложения № 2 к Приказу. Необходимо обратить особое внимание, что в случае отсутствия в структуре кассового чека указанных реквизитов к соответствующей товарной позиции вся сумма расчета будет расцениваться как выручка агента, комиссионера. Реквизит «ставка НДС» (тег 1199) включается в состав реквизита «предмет расчета» (тег 1059), за исключением случаев осуществления расчетов пользователями, не являющимися налогоплательщиками налога на добавленную стоимость или освобожденными от исполнения обязанностей налогоплательщика налога на добавленную стоимость, а также осуществления расчетов за предметы расчета, не подлежащие налогообложению (освобождаемые от налогообложения) налогом на добавленную стоимость (пункт 4 Примечаний к Таблице 21 Приложения № 2 к Приказу). Корректное заполнение кассовых чеков позволит налогоплательщику избежать включения его в группу риска по данным автоматизированной системы контроля налогового органа. |

|

02 Февраля 2026 09:19

|

|

16 Декабря 2025 10:08

|

|

06 Февраля 2025 10:27

|

|

30 Сентября 2024 10:59

|

|

11 Октября 2023 11:20

|

|

28 Августа 2023 09:04

|

|

31 Июля 2023 15:19

|

|

19 Июля 2023 15:58

|

|

19 Июня 2023 11:46

|

|

07 Июня 2023 08:18

|

|

10 Октября 2022 13:35

|

|

26 Ноября 2021 15:59

|

|

23 Ноября 2021 16:23

|

|

22 Ноября 2021 14:52

|

|

15 Ноября 2021 13:25

|

|

15 Ноября 2021 13:23

|

|

27 Октября 2021 14:05

|

|

31 Августа 2021 11:05

|

|

08 Июля 2021 09:09

|

|

20 Мая 2021 13:34

|

|

22 Апреля 2021 08:42

|

|

09 Апреля 2021 15:35

|

|

24 Декабря 2020 10:24

|

|

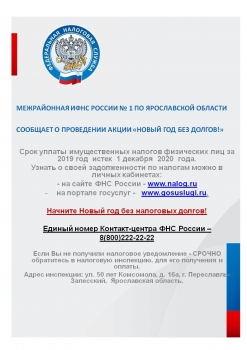

Межрайонная ИФНС России № 1 по Ярославской области сообщает, что прием и обслуживание налогоплательщиков 31 декабря 2020 года по вопросам предоставления государственных услуг будет осуществляться до 17.00. 24 Декабря 2020 10:24

|

|

24 Декабря 2020 10:21

|

|

15 Декабря 2020 16:03

|

|

ИФНС России № 1 по Ярославской области информирует о переносе срока общероссийского дня приема граждан, запланированного к проведению 14 декабря 2020 года, до периода стабилизации эпидемиологической ситуации. 08 Декабря 2020 15:46

|

|

Сегодня, 2 февраля, в администрации города состоялось расширенное совещание, посвящённое подведению итогов работы Межрайонной ИФНС России № 1 по Ярославской области за 2017 год и основным задачам на 2018 год. 02 Февраля 2018 18:32

|

|

Заплатить налог на имущество физических лиц, земельный и транспортный налоги за 2016 год необходимо не позднее 1 декабря 2017 года, напоминает УФНС России по Ярославской области. Осуществить оплату возможно не только в отделениях банков, но и не выходя из дома с помощью электронных сервисов банков-партнеров, заключивших Соглашение с ФНС России в рамках обмена сведениями о платежах физических лиц. 28 Ноября 2017 23:34

|

|

Сегодня, 24 ноября, первый заместитель главы городского округа Алла Кибец и глава Переславского муниципального района Валерий Астраханцев поздравили сотрудников Межрайонной ИФНС России № 1 по Ярославской области с профессиональным праздником. 25 Ноября 2017 11:23

|

|

Сегодня, 21 ноября, День сотрудника налоговых органов Российской Федерации. Этот день отмечают инспекторы и сотрудники отдела обслуживания плательщиков, чиновники управления при Министерстве финансов, преподаватели, студенты и выпускники профильных учебных заведений. 21 Ноября 2017 14:20

|

|

Налоговая инспекция проводит Дни открытых дверей. Они пройдут 10, 11 ноября во всех территориальных налоговых инспекциях России. 08 Ноября 2017 17:14

|

|

Управление Федеральной налоговой службы по Ярославской области напоминает гражданам, что заплатить налог на имущество, а также земельный и транспортный налоги за 2016 год необходимо в срок не позднее 1 декабря 2017 года. 27 Октября 2017 09:46

|

|

Межрайонная ИФНС России № 1 по Ярославской области напоминает. Не позднее 1 декабря всем собственникам необходимо оплатить налоги на имущество — квартиру, жилой дом, гараж, землю, автомобиль. 18 Октября 2017 17:02

|

152020, Ярославская область, г.Переславль-Залесский, Народная пл., 1,

152020, Ярославская область, г.Переславль-Залесский, Народная пл., 1, +7 (48535) 3-28-37 (приемная), +7 (48535) 3-59-44 (редакция)

+7 (48535) 3-28-37 (приемная), +7 (48535) 3-59-44 (редакция)