Межрайонная инспекция Федеральной налоговой службы №7 по Ярославской области

Фактический адрес (прием налогоплательщиков):

150006, г. Ярославль, Тутаевское шоссе, д. 108

152155, Ярославская область, г. Ростов, ул. Спартаковская, д.142

152025, г. Переславль-Залесский, ул. 50 лет Комсомола, д.16а

сайт: https://www.nalog.ru/rn76/ifns/imns76_08/

Начальник ИФНС: Ермолаева Ирина Владимировна

Личный кабинет налогоплательщика для физических лиц

Электронные сервисы ФНС России

https://www.nalog.ru/rn76/about_fts/el_usl/

- Контакты

- Время работы

- График приема

- Управление ФНС России по ЯО

- Реквизиты

- Документы и информационные материалы

Юридический адрес: 150006, г. Ярославль, Тутаевское шоссе, д. 108

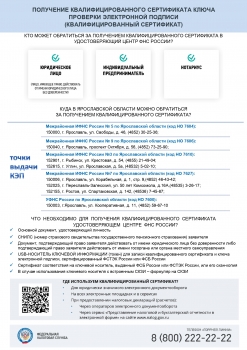

Контакт-центр: 8-800-222-2222

Приёмная: +7 (4852) 78-80-91

Телефон "доверия" по нарушениям налогового законодательства: +7 (4852) 78-80-93

|

|

Время работы инспекции |

|

Пн |

9.00-18.00 |

|

Вт |

9.00-18.00 |

|

Ср |

9.00-18.00 |

|

Чт |

9.00-18.00 |

|

Пт |

9.00-16.45 |

|

Сб |

|

График личного приема граждан начальником и заместителями начальника инспекции

Справки по вопросам записи на личный прием по телефону +7 (4852) 78-80-92. При личном приеме необходимо иметь при себе удостоверение личности.

|

Должность |

Дни и часы личного приема |

|

Начальник Инспекции |

пятница |

|

Заместители начальника Инспекции

|

понедельник - четверг |

Вышестоящий орган – Управление ФНС России по Ярославской области

150003, г. Ярославль, ул. Кооперативная, д. 11

При личном визите следует обращаться в общественную приемную.

При себе необходимо иметь удостоверение личности.

Время работы:

пн-чт с 9:00 до 18:00,

пт с 9:00 до 17:00

перерыв с 13:00 до 13:48

Контакт-центр: 8-800-222-2222

Телефон "доверия": +7 (4852) 78-80-53

|

Код ИФНС |

7627 |

|

Наименование |

Межрайонная ИФНС России № 7 по Ярославской области |

|

ИНН |

7727406020 |

|

КПП |

770801001 |

|

Адрес |

152025, г. Переславль-Залесский, ул. 50 лет Комсомола, д.16а; Получатель - Казначейство России (ФНС России) |

|

Бюджетный счет |

40102810445370000059 |

|

БИК банка |

017003983 |

|

Наименование банка |

ОКЦ № 7 ГУ Банка России по ЦФО//УФК по Тульской области, г. Тула |

|

Наименование получателя |

Управление Федерального Казначейства по Ярославской области (Межрайонная ИФНС России № 1 по Ярославской области) |

| Номер казначейского счёта | 03100643000000018500 |

|

ОКТМО муниципального образования |

Переславль-Залесский муниципальный округ 78532000 |

Документы и информационные материалы

|

Как разобраться в справках из налоговой инспекции и для чего они нужны?

Цель: проверить, все ли платежи учтены на ЕНП и как они распределились по обязательствам - информацию можно запросить за период - срок предоставления справки 5 рабочих дней - указывается остаток свободных средств на ЕНП на начало и конец запрашиваемого периода - есть детализация в разрезе видов поступлений на ЕНП и списаний с него - с 19 сентября 2023 справку можно запросить как в прежнем, так и в новом сокращенном виде. В справке указываются не все операции списания и распределения сумм с ЕНП по обязательствам, а только итоговая (агрегированная) сумма в пределах одного дня. Справка меньше в объемах, при этом её форма и состав остались прежними.

Цель: подтвердить отсутствие долга для участия в тендере, получения субсидии и т.д. - данные о наличии долга на дату формирования справки: имеет/ не имеет - срок предоставления справки 10 рабочих дней - справка не содержит детализации - является документом, подтверждающим исполнение обязанности по уплате - с 19 сентября 2023 можно получить сведения о наличии долга при запросе на определенную дату: имеет/ не имеет.

Цель: узнать состояние сальдо ЕНС, а при наличии долга получить его детализацию и карту расчета пени - указываются данные о состоянии ЕНС на дату формирования справки, в виде одной суммы при наличии долга имеется его детализация в разрезе налогов и карта расчета пени - срок предоставления справки 5 рабочих дней.

Цель: проверить начисления и уплату за выбранный период - указывается общая сумма начислений и уплат за выбранный период в разрезе каждого обязательства - состоит из двух частей: налоги, уплата которых производится через ЕНП и напрямую на конкретный КБК - срок предоставления акта 5 рабочих дней - предназначен для сверки с налоговым органом. Запросить справки или акт сверки можно по ТКС, в личном кабинете налогоплательщика, или лично обратиться в налоговую инспекцию. |

|

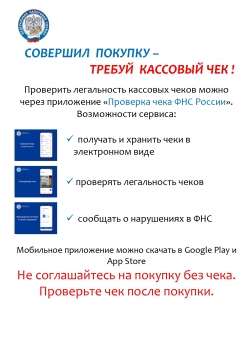

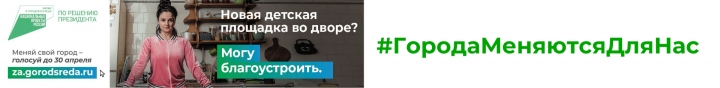

Налоговые органы Ярославской области возобновляют проект «Общественное питание»

|

|

Межрайонная ИФНС России № 7 по Ярославской области информирует

С 1 января 2024 года:

|

|

Межрайонная ИФНС России № 7 по Ярославской области информирует

Заканчивается переходный период, связанный с введением единого налогового счета. Предоставление в банк платежного распоряжения со статусом «02» вместо уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов плательщика (далее - Уведомление) возможно только до 31 декабря 2023 года. С 01.01.2024 плательщики должны представлять в налоговые органы Уведомление. Уведомление подается только в отношении платежей с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога (имущественные налоги организации, страховые взносы, НДФЛ, УСНО, ЕСХН). Достаточно одного уведомления по всем авансам, причем можно оформить одно уведомление сразу на несколько периодов. Своевременное представление Уведомления необходимо для правильного распределения уплаченных сумм в составе единого налогового платежа по бюджетам (КБК и ОКТМО). Срок подачи Уведомления общий – не позднее 25-го числа месяца, на который приходится срок уплаты налога. За непредставление Уведомления статьей 126 НК РФ предусмотрена ответственность. Формировать и отправлять Уведомление удобнее через учетную (бухгалтерскую) систему или Личный кабинет налогоплательщика. При этом в случае отправки из Личного кабинета индивидуального предпринимателя предусмотрена возможность использования неквалифицированной электронной подписи. Подробнее ознакомиться с порядком, сроками представления уведомления, примерами его заполнения и другой полезной информацией можно на официальном сайте ФНС России nalog.gov.ru. |

|

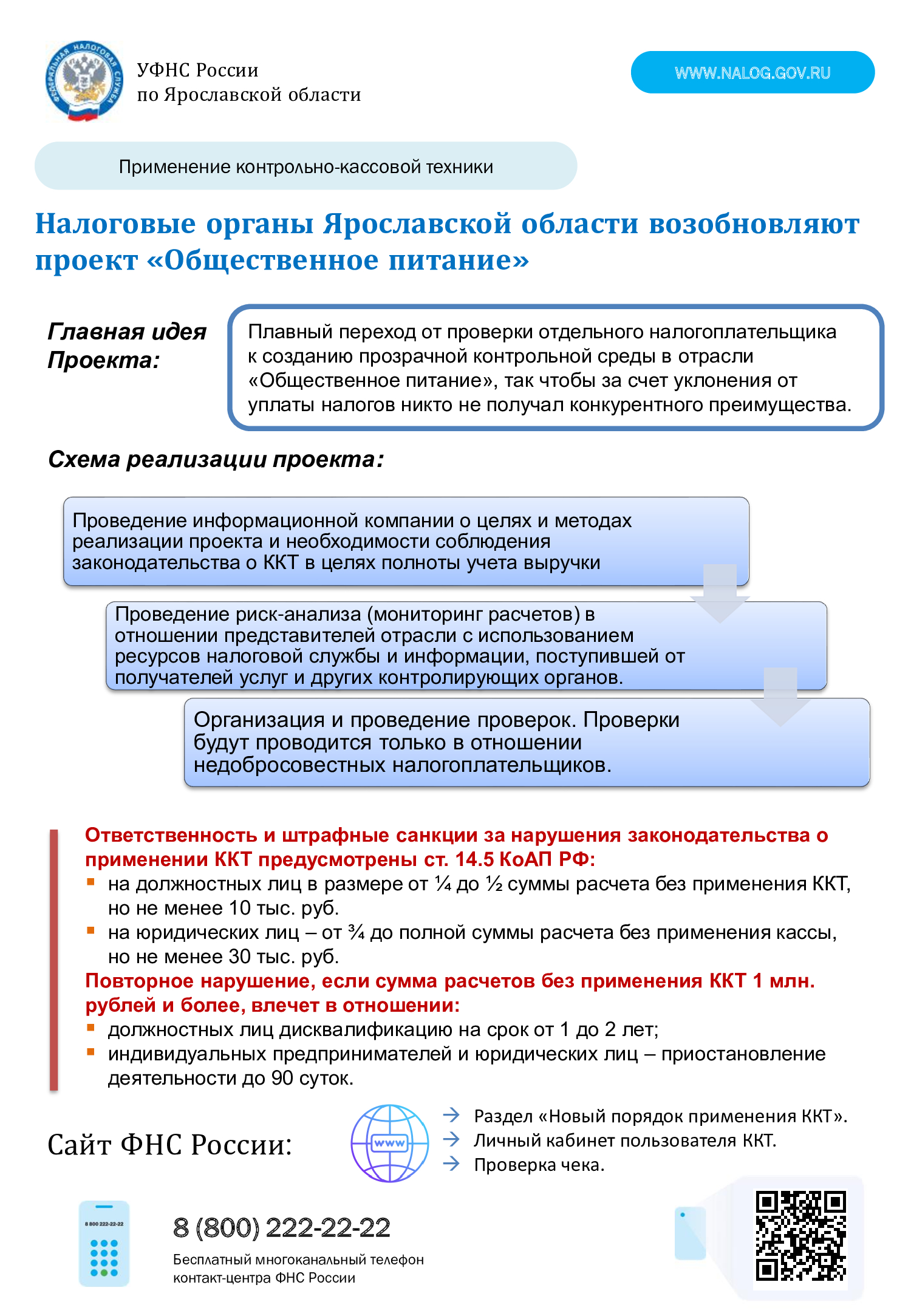

О самом удобном способе получения налоговых уведомлений рассказали на семинаре

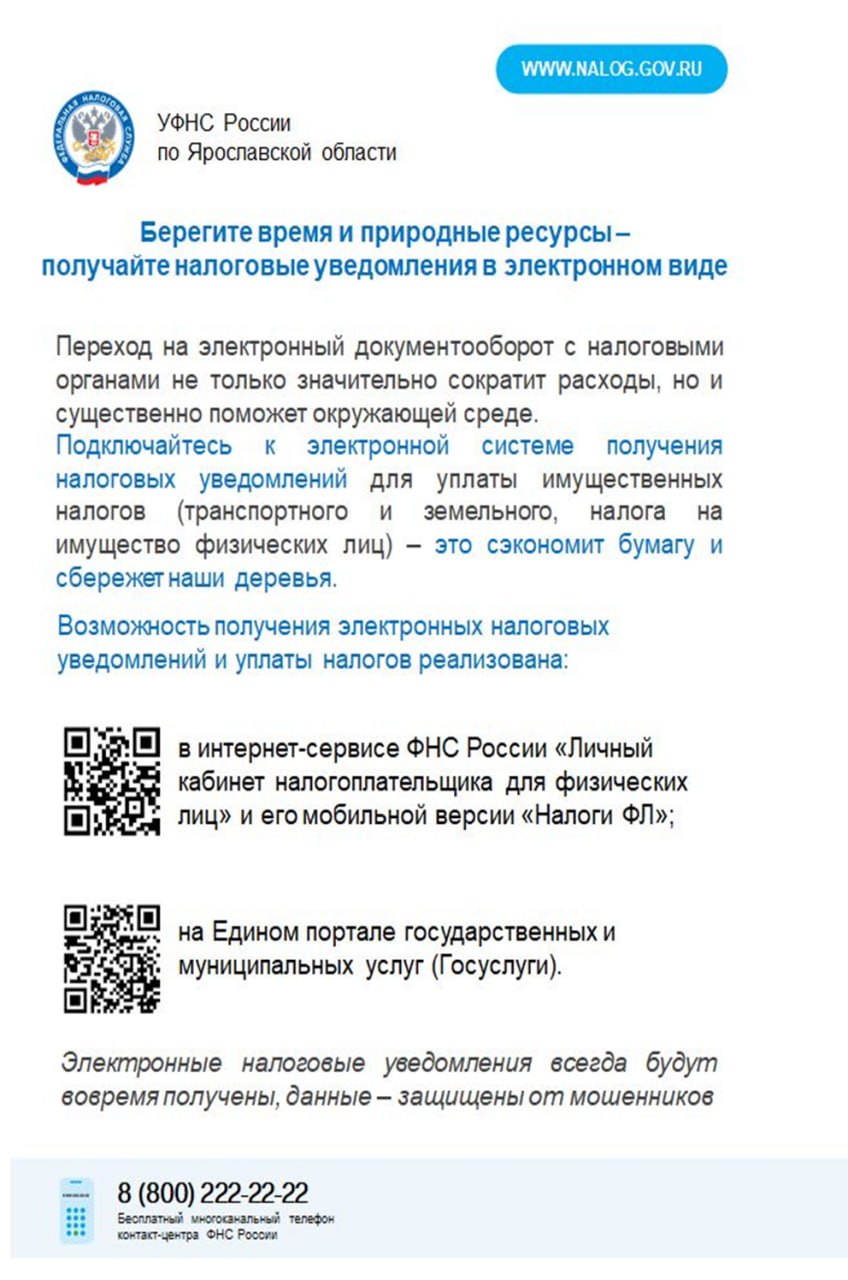

На семинаре в г. Переславле - Залесском сотрудники Межрайонной ИФНС России № 7 по Ярославской области рассказали о самом удобном способе получения налоговых уведомлений для уплаты имущественных налогов (транспортного и земельного, налога на имущество физических лиц) – это электронные личные кабинеты на сайте ФНС России и портале Госуслуг. На встрече сотрудники инспекции отметили, что доступ к сервису ФНС России «Личный кабинет для физических лиц» можно получить в любом налоговом органе Российской Федерации, как для себя, так и в отношении несовершеннолетних детей. Также в личный кабинет можно войти с помощью портала Госуслуг. Слушателям также рассказали о порядке распределения перечисленной суммы ЕНП:

Также подробно рассказали о нюансах работы с ЕНС, его применении, едином сроке уплаты, порядке и сроках подачи уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов, и типичных ошибках. В завершении семинара сотрудники инспекции напомнили о сроке уплаты имущественных налогов 1 декабря 2023 года. |

|

Налоговый календарь: представьте уведомление об исчисленных суммах авансовых платежей не позднее 25 ноября

Приближается срок уплаты организациями и индивидуальными предпринимателями авансовых платежей по налогам за октябрь 2023 года. Для распределения платежей по соответствующим налогам налогоплательщикам необходимо не позднее 25 ноября представить уведомление об исчисленных суммах налогов, а не позднее 28 ноября уплатить: налог с сумм выплаченных дивидендов и (или) иных доходов организаций, налог с которых исчисляется по ставкам, отличным от ставки, указанной в п. 1 ст. 284 НК РФ; налог с доходов, выплаченных налоговым агентом иностранной организации; налог с доходов организации (срок уплаты не позднее 10.11); страховые взносы за работников; налог на доходы физических лиц (НДФЛ) за работников за период с 23 октября по 22 ноября 2023 года. При заполнении уведомлений важно корректно отражать налоговый (отчетный) период: 34/01 – по указанным налогам за исключением НДФЛ; 34/02 - по НДФЛ. Межрайонная ИФНС России № 7 по Ярославской области напоминает, что с 01.01.2024 исключается возможность представлять платежные поручения в качестве уведомлений об исчисленных суммах налогов и взносов. С нового года использование формы уведомления об исчисленных суммах налогов (КНД 1110355) для формирования начислений по налогам с авансовой системой уплаты будет обязательным. Подробнее о порядке уплаты налогов в системе Единого налогового счета и представлении уведомлений об исчисленных налогах можно узнать на промостранице «Все о ЕНС». |

|

Налоговая служба Ярославской области проводит Дни открытых дверей для налогоплательщиков – физических лиц!

Они пройдут во всех территориальных налоговых инспекциях Ярославской области: 09 ноября 2023 года (четверг) с 09.00 до 20.00 10 ноября 2023 года (пятница) с 09.00 до 20.00 23 ноября 2023 года (четверг) с 09.00 до 20.00 24 ноября 2022 года (пятница) с 09.00 до 20.00 В рамках мероприятия все желающие смогут больше узнать о порядке исполнения налоговых уведомлений по имущественным налогам и налогу на доходы физических лиц. Специалисты налоговой службы подробно расскажут о том, кто должен уплачивать налоги, в какие сроки, какие ставки и льготы применяются в конкретном муниципальном образовании, а также ответят на другие вопросы граждан по теме налогообложения. Все желающие смогут пройти процедуру регистрации в интернет-сервисе ФНС России «Личный кабинет налогоплательщиков для физических лиц». При себе необходимо иметь документ, удостоверяющий личность. |

|

Берегите время и природные ресурсы - получайте налоговые уведомления в электронном виде

|

|

О самом удобном способе получения налоговых уведомлений рассказали на семинаре

На семинаре в г. Переславле - Залесском сотрудники Межрайонной ИФНС России № 7 по Ярославской области рассказали о самом удобном способе получения налоговых уведомлений для уплаты имущественных налогов (транспортного и земельного, налога на имущество физических лиц) – это электронные личные кабинеты на сайте ФНС России и портале Госуслуг. На встрече сотрудники инспекции отметили, что доступ к сервису ФНС России «Личный кабинет для физических лиц» можно получить в любом налоговом органе Российской Федерации, как для себя, так и в отношении несовершеннолетних детей. Также в личный кабинет можно войти с помощью реквизитов доступа портала Госуслуг. Слушателям также рассказали о порядке распределения перечисленной суммы ЕНП: 1. недоимка по НДФЛ, начиная с наиболее раннего срока уплаты; 2. начисления по НДФЛ с текущим сроком уплаты 3. недоимка по иным налогам, сборам, страховым взносам начиная с наиболее раннего срока уплаты; 4. начисления по иным налогам, сборам, страховым взносам с текущим сроком уплаты; 5.пени, проценты и штрафы. Также остановилась на порядке, сроках подачи уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов, и типичных ошибках. В завершении встречи сотрудники инспекции дали ответы на все вопросы участников семинара, а также вручили памятки по обсуждаемым вопросам. |

|

Межрайонная ИФНС России № 7 по Ярославской области информирует!

Налоговый календарь: представьте уведомление не позднее 25 октября

Кроме того, юридическим лицам необходимо представить уведомление об исчисленных суммах авансовых платежей за третий квартал 2023 года с кодом отчетного периода 34/03:

Оперативно получить ответы на вопросы по заполнению и направлению уведомлений об исчисленных суммах поможет чат-бот в Телеграм-канале «Помощник по ЕНС». |

|

Налоговики рассказали об изменениях в институте ведения Единого налогового счета

На семинаре в г. Переславле - Залесском сотрудники Межрайонной ИФНС России № 7 по Ярославской области рассказали об изменениях, внесенных в Налоговый кодекс Российской Федерации по вопросу уменьшения налога по УСН и ПСН на страховые взносы с учетом Федерального закона от 31.07.2023 № 389-ФЗ. В ходе выступления налоговики обратили внимание на порядок распределения перечисленной суммы ЕНП: 1. недоимка по НДФЛ, начиная с наиболее раннего срока уплаты; 2. начисления по НДФЛ с текущим сроком уплаты 3. недоимка по иным налогам, сборам, страховым взносам начиная с наиболее раннего срока уплаты; 4. начисления по иным налогам, сборам, страховым взносам с текущим сроком уплаты; 5. пени, проценты и штрафы. Также подробно рассказали о нюансах работы с ЕНС, его применении, едином сроке уплаты, остановилась на порядке, сроках подачи уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов, и типичных ошибках. В завершении семинара сотрудники инспекции ознакомили с новым способом получения налоговых уведомлений на уплату имущественных налогов – в электронном виде через портал Госуслуг. Для этого необходимо: во – первых, быть зарегистрированным на Едином портале государственных и муниципальных услуг; во – вторых, отправить в ФНС России согласие на получение налоговых уведомлений и требований об оплате задолженности в электронной форме через портал Госуслуг. |

|

Межрайонная ИФНС России №7 по Ярославской области 13 сентября 2023 года проведет семинар для налогоплательщиков

На мероприятии будут рассмотрены следующие темы:

Семинар будет проходить по следующему адресу инспекции: Ярославская область, г. Переславль-Залесский, ул. 50 лет комсомола, д. 16А Время проведения семинара: 15.00 – 16.00 Телефоны +7(4852)48-81-35, +7(48535)3-26-70 Вход свободный |

|

Налоговые уведомления - на ЕПГУ

|

|

Межрайонная ИФНС России №7 по Ярославской области 23 августа 2023 года проведет семинар для налогоплательщиков

На мероприятии будут рассмотрены следующие темы:

Семинар будет проходить по следующему адресу инспекции: Ярославская область, г. Переславль-Залесский, ул. 50 лет комсомола, д. 16А. Время проведения семинара: 15.00 – 16.00. Телефоны +7(4852)48-81-35, +7(48535)3-26-70 Участие в семинаре бесплатное |

|

Памятка для налогоплательщиков

|

|

Порядок распределения перечисленной суммы ЕНП

|

|

Межрайонная ИФНС России № 7 по Ярославской области информирует

На семинаре 2 августа 2023 в г. Переславле-Залесском сотрудники Межрайонной ИФНС России № 7 по Ярославской области напомнили о необходимости своевременно предоставлять уведомления об исчисленных суммах, разобрали основные ошибки, допускаемые налогоплательщиками при заполнении уведомлений. Налоговики рассказали о последовательности распределения денежных средств, перечисленных и признаваемых в качестве единого налогового платежа, о возможности информирования налогоплательщиков о налоговой задолженности посредством направления СМС - сообщения. Сотрудники инспекции напомнили слушателям о размещении на официальном сайте Федеральной налоговой службы раздела, посвященного ЕНС, в котором собраны наиболее распространенные вопросы и ответы по этой тематике. |

|

Межрайонная ИФНС России № 7 по Ярославской области информирует

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности с соблюдением следующей последовательности (пункт 8 статья 45 Налогового кодекса Российской Федерации): |

|

Межрайонная ИФНС России № 7 по Ярославской области информирует!

На семинаре в г. Переславле - Залесском сотрудники Межрайонной ИФНС России № 7 по Ярославской области напомнили о необходимости своевременно предоставлять уведомления об исчисленных суммах, разобрали основные ошибки, допускаемые налогоплательщиками при заполнении уведомлений. Налоговики рассказали о последовательности распределения денежных средств, перечисленных и признаваемых в качестве единого налогового платежа, о возможности информирования налогоплательщиков о налоговой задолженности посредством направления СМС - сообщения. Сотрудники инспекции напомнили слушателям о размещении на официальном сайте Федеральной налоговой службы раздела, посвященного ЕНС, в котором собраны наиболее распространенные вопросы и ответы по этой тематике. |

|

Межрайонная ИФНС России №7 по Ярославской области 12 июля 2023 года проведет семинар для налогоплательщиков

В программе семинара

Семинар будет проходить по следующему адресу инспекции: Ярославская область, г. Переславль-Залесский, ул. 50 лет комсомола, д. 16А. Время проведения семинара: 15.00 – 16.00. Телефоны +7(4852)48-81-35, +7(48535)3-26-70 Вход свободный. |

|

02 Февраля 2026 09:19

|

|

16 Декабря 2025 10:08

|

|

06 Февраля 2025 10:27

|

|

30 Сентября 2024 10:59

|

|

11 Октября 2023 11:20

|

|

28 Августа 2023 09:04

|

|

31 Июля 2023 15:19

|

|

19 Июля 2023 15:58

|

|

19 Июня 2023 11:46

|

|

07 Июня 2023 08:18

|

|

10 Октября 2022 13:35

|

|

26 Ноября 2021 15:59

|

|

23 Ноября 2021 16:23

|

|

22 Ноября 2021 14:52

|

|

15 Ноября 2021 13:25

|

|

15 Ноября 2021 13:23

|

|

27 Октября 2021 14:05

|

|

31 Августа 2021 11:05

|

|

08 Июля 2021 09:09

|

|

20 Мая 2021 13:34

|

|

22 Апреля 2021 08:42

|

|

09 Апреля 2021 15:35

|

|

24 Декабря 2020 10:24

|

|

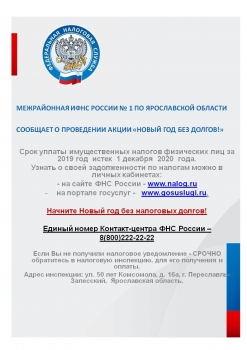

Межрайонная ИФНС России № 1 по Ярославской области сообщает, что прием и обслуживание налогоплательщиков 31 декабря 2020 года по вопросам предоставления государственных услуг будет осуществляться до 17.00. 24 Декабря 2020 10:24

|

|

24 Декабря 2020 10:21

|

|

15 Декабря 2020 16:03

|

|

ИФНС России № 1 по Ярославской области информирует о переносе срока общероссийского дня приема граждан, запланированного к проведению 14 декабря 2020 года, до периода стабилизации эпидемиологической ситуации. 08 Декабря 2020 15:46

|

|

Сегодня, 2 февраля, в администрации города состоялось расширенное совещание, посвящённое подведению итогов работы Межрайонной ИФНС России № 1 по Ярославской области за 2017 год и основным задачам на 2018 год. 02 Февраля 2018 18:32

|

|

Заплатить налог на имущество физических лиц, земельный и транспортный налоги за 2016 год необходимо не позднее 1 декабря 2017 года, напоминает УФНС России по Ярославской области. Осуществить оплату возможно не только в отделениях банков, но и не выходя из дома с помощью электронных сервисов банков-партнеров, заключивших Соглашение с ФНС России в рамках обмена сведениями о платежах физических лиц. 28 Ноября 2017 23:34

|

|

Сегодня, 24 ноября, первый заместитель главы городского округа Алла Кибец и глава Переславского муниципального района Валерий Астраханцев поздравили сотрудников Межрайонной ИФНС России № 1 по Ярославской области с профессиональным праздником. 25 Ноября 2017 11:23

|

|

Сегодня, 21 ноября, День сотрудника налоговых органов Российской Федерации. Этот день отмечают инспекторы и сотрудники отдела обслуживания плательщиков, чиновники управления при Министерстве финансов, преподаватели, студенты и выпускники профильных учебных заведений. 21 Ноября 2017 14:20

|

|

Налоговая инспекция проводит Дни открытых дверей. Они пройдут 10, 11 ноября во всех территориальных налоговых инспекциях России. 08 Ноября 2017 17:14

|

|

Управление Федеральной налоговой службы по Ярославской области напоминает гражданам, что заплатить налог на имущество, а также земельный и транспортный налоги за 2016 год необходимо в срок не позднее 1 декабря 2017 года. 27 Октября 2017 09:46

|

|

Межрайонная ИФНС России № 1 по Ярославской области напоминает. Не позднее 1 декабря всем собственникам необходимо оплатить налоги на имущество — квартиру, жилой дом, гараж, землю, автомобиль. 18 Октября 2017 17:02

|

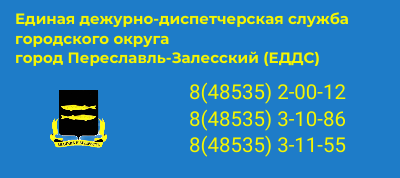

152020, Ярославская область, г.Переславль-Залесский, Народная пл., 1,

152020, Ярославская область, г.Переславль-Залесский, Народная пл., 1, +7 (48535) 3-28-37 (приемная), +7 (48535) 3-59-44 (редакция)

+7 (48535) 3-28-37 (приемная), +7 (48535) 3-59-44 (редакция)